給与計算は、毎月必ず行う必要がある重要な業務です。

重要な業務であるにも関わらず、集計や転記の際に起こるヒューマンエラーや人手不足などによって、給与計算にミスが生じることもあるでしょう。

担当者の人員や計算を給与計算ソフトで行うかどうか、計算のもととなる勤怠データの集計方法などによっても業務フローの煩雑さが異なります。

さらに賃上げの要請や物価高からくる値上げなど、給与改定の要因もさまざま。

この記事では給与計算でミスが起きた場合の対処法とミスが起きる理由、ミスを起こさないための対策を解説します。

給与計算のミスを起こさないための対策として、勤怠クラウドシステムの導入や給与計算アウトソーシングサービスを導入する企業も増えています。

勤怠データを取り込んで給与計算を自動計算できるツールと社会保険労務士によるチェック、法改正対応、設定や年末調整代行などのサービスがセットになった給与計算アウトソーシングサービスである『RoboRoboペイロール』もあわせて紹介します。

【監修者のご経歴】

社労士試験合格後、社労士事務所勤務を経て、ソフトバンクグループのシェアードサービス企業で給与計算業務に携わるとともに人事システムの保守・運用を担う。

その後、人事業務のアウトソーシングサービスを提供する企業の立上げに参画。主に業務構築、システム運用に従事。

その他、人事領域以外のアウトソーシング企業等での勤務も経験し2019年に独立。現在、人事システムの導入支援を中心に社労士としていくつかの顧問企業の労務面のサポートを行う。

1 給与計算でミスをしてしまった場合の対処法

給与計算ミスは、どの企業にも起きうることです。

もしも間違いをしてしまったら…早期に対処することが大切です。

ミスが発覚した段階で、まずは事実関係を把握するとともに、従業員に対し正しい金額を報告し謝罪することが必要です。

給与計算のミスをした場合、言い出しにくいと迷わずに早期に対処することが肝心です!

ここではミスをしたときの対処法を5つにまとめました。

順番に解説していきます。

①従業員へのお詫びと関係部署への報告

給与計算の間違いが判明した場合、従業員へすぐに説明とお詫びをしなければなりません。

金額が大きい場合、複数の従業員にわたる場合には特に、直接出向いて謝罪するのがよいでしょう。

広範囲な部署・営業所に及ぶケースなど、給与計算担当者が直接謝罪に出向けない場合でも、各部署に報告し、上司を通じて書面での報告・謝罪をするべきです。

給与計算のミスは、決算など他の業務にも影響を与える可能性があるため、その場合には関係部署にも連絡し、事実関係を報告します。

②謝罪の内容

給与計算のミスに関する書面での謝罪には、次の内容が必要です。

- ミスの経緯や給与計算の訂正による影響などの事実関係

- 支給額・給与明細を修正する時期と方法

- この件に関する連絡・相談先

給与計算のミスが支給前に判明した場合には、給与明細書の訂正だけですむこともあります。

ただし、訂正に時間がかかるため、給与明細書の交付が遅れるといった事情があれば、速やかに連絡し了承してもらうことが大切です。

特に支払い金額不足による修正時期・方法や、支払い過多による返還時期・方法は、従業員の同意を得て決める必要があります。

軽微な場合には翌月の給与で調整する方法もありますが、待てない従業員のために連絡・相談できる体制をとるべきです。

また、実際に修正される金額は、従業員ごとに個別に明細書などで連絡しなければなりません。

③【給与額が過払いの場合】当月~翌月支給日までに調整する

給与計算のミスにおいて支給金額が過払いの場合には、従業員に返還を求めなければなりません。

給与計算ミスの原因が会社側にあるとしても、返還を求める法律上の権利があります。

返還方法としては、当月中に現金精算を行うか翌月の給与で調整するのがよいでしょう。

しかし過払い金額が大きい場合や、支給直後に間違いに気づいた場合にはすぐに返金を求めることが必要です。

長期間が経過してしまうと、事情によっては返還時期や方法を相談して合意する必要があります。

④【給与額が不足している場合】速やかに調整する

給与計算のミスにおいて支給金額が不足している場合には、労働基準法の「全額支払いの原則」に基づき、速やかな調整が必要です。

現金の手渡しまたは振込をするとともに、訂正された給与明細を交付しなければなりません。

従業員の同意がある場合には、翌月の給与支給の際に調整することも可能です。

しかし金額が軽微な場合などでない限り、不足の場合には速やかに精算すべきでしょう。

⑤給与明細を訂正する

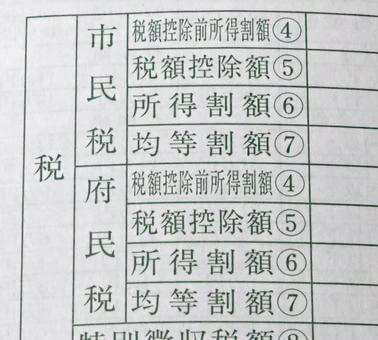

給与計算のミスを訂正するときは、所得税の源泉徴収や、雇用保険料なども再計算する必要があります。

労働基準法で定められている賃金台帳や、年末調整、税務申告などと重なる時期であれば、給与支払報告書、労働保険や社会保険の保険料算定のための帳票類なども訂正しなければなりません。

2 給与計算の段階別で発生するミスと原因

給与計算は煩雑で毎月必ず発生する業務です。

給与計算の手順は、次のような1~9の流れで行われます。

- 事前の人事労務情報の管理・保管

- 給与計算ツールやソフトでの設定

- 勤怠データの入力・管理・集計

- 支払の基準となる雇用契約に基づく内容と、勤怠データを集計し、総支給額を計算

- 給与の支給実績や家族構成などから、社会保険料・所得税などを計算

- その他の控除額の計算し、総支給額から控除額の合計を差し引き

- 給与明細を作成し、支払いの手続き準備

- 年末調整を行い、1年間の所得税を精算

- 労働保険・社会保険の手続き

給与計算ミスがどの段階で、どのような原因によって発生するのかを知ることはミスをなくすために特に大切です。

そこで給与計算ミスの原因を、次の①~⑨でそれぞれ見ていきましょう。

どの段階でミスがどうやって発生するかを知り、対策に役立てば幸いです。

①雇用契約などの設定段階

入社時の雇用契約のほか、配置転換、昇進、給与体系の変更などで、給与計算の基準となる数値や計算式が決定されます。

しかし、たとえ労使間で契約が交わされた場合でも、労働基準法や最低賃金法などに適合しない誤った契約をしてしまうと、是正のために後日、遡って訂正をしなければならないおそれがあります。

社会保険労務士などによるチェックや、法改正時の担当者への周知が重要です。

②給与計算ツールの設定段階

給与計算の基準となる数値、計算式は、給与計算ソフトやクラウドツールにあらかじめ設定しなければなりません。

設定は従業員ごとに、雇用契約に基づき行う必要があります。

設定する項目には、家族の扶養状況や役所から通知された住民税、社会保険料なども含まれます。

よくある間違いとして、通勤手当、家族手当などの支給項目や、扶養家族の増減により変動する所得税や社会保険料などの控除項目に集計ミスや転記ミスがあり、過大支給、あるいは支給不足といった給与計算ミスに繋がることがあります。

③法改正・料率改訂など変更の設定

労働保険料、社会保険料の改定を反映していない、給与計算ソフトでの設定漏れや、転記ミスなども給与計算ミスの原因です。

特に40歳以降の介護保険料の控除が漏れているといった事例が目立ちます。

短時間労働者の社会保険適用拡大なども要注意です。

④法改正・料率改訂などに伴うバージョンアップ

法改正や、労働保険料、社会保険料の改定に伴い、給与計算ソフトのバージョンアップをしていないと、誤った給与計算ミスの原因となります。

PCにインストールするタイプの給与計算ソフトでは、一般的にはバージョンアップに対応しています。

自動的にインターネットを介して更新されるソフトもありますが、手作業でアップデートをしないとバージョンアップできないソフトも多く、なかには対応が遅いソフトもあるため注意が必要です。

給与計算クラウドツールでは、サーバー側で自動的にソフトの更新がされるため、ユーザーの方で対応する必要がなく、安心です。

⑤役職情報、等級など人事・労務情報の設定

給与計算ツールで設定の変更が必要になるのは、法令などの改正だけではありません。

社内の人事・労務情報や、従業員ごとの家族構成、有給休暇、雇用条件の変更、各種控除項目の変動なども毎年のように設定を変更しなければなりません。

年度途中での入社、退社、配置転換、昇進などがあれば、中規模以上の企業では毎月のように設定変更が必要になることも一般的です。

給与計算ツールの導入は、業務効率化の第一歩であって、それだけで安心できません。

設定やデータ管理のチェック、法令や社内規定のチェックなどを、日常的に行うことで、給与計算におけるミスの原因を排除できると考えておきましょう。

⑥勤怠情報の集計段階

給与計算には、勤怠データの集計が必須です。

かつては従業員や上司による出勤簿への記入のほか、タイムカードの打刻により手作業で集計していました。

中小企業では現在でも手作業で勤怠データを集計している会社もあるでしょう。

給与計算ツールを導入していても、デジタルデータでの取り込みに対応できていなければ、毎月の給与計算での手入力や、手作業での集計、転記が発生します。

この段階での給与計算ミスには、勤怠データを取り込めるソフトやクラウドツールを利用することが必要です。

勤怠データは、PCやスマホでの入力のほか、デジタル入力のタイムカード、入退室管理などのセキュリティと連動したシステムなど、給与計算とデータ連携できるほか、1分単位で正確に記録できるシステムも普及しています。

よくある勤怠データの集計ミス

勤怠データの集計でのよく起こりがちな給与計算のミスとして、次のようなケースがあげられます。

- テレワークでの勤怠データの集計漏れ

- 時間外労働の割増計算漏れ・集計ミス

- 日割り計算や、欠勤・早退・遅刻による控除の集計ミス・転記ミス

- フレックスタイムやその他の変形労働時間制など制度変更によるミス

『RoboRoboペイロール』なら、今お使いの勤怠システムからデータを取り込んで、給与の自動計算を行うことが可能です。

勤怠データの端数処理のミス

労働時間の集計には、端数処理のやり方のミスなども起こりえます。

労働基準法では、給与全額払いの原則があり、端数処理のやり方によっては法令違反となるケースもあるのです。

1か月集計での30分未満の切捨てや、1日の時間給の計算での50銭未満の切捨てであれば認められます。

⑦働き方改革等による計算式の誤り

近年よくある給与計算ミスが、社内給与規定や雇用契約の変更、法改正に伴う計算式などの設定ミスです。

Excelなどの表計算ソフトで、初期設定や誤操作により計算式が間違ってしまうこともありますが、高機能の給与計算ソフトであっても、計算式の設定や更新を間違えてしまえば、給与計算ミスが発生します。

特に注意すべきミスとして、フレックスタイム制などの変形労働時間制や裁量労働制での残業代の計算などがあげられます。

⑴変形労働時間制

時間外労働の計算は、一般の残業代と同様ではあるものの、1日あたりの労働時間によっては割増賃金が必要です。

8時間未満の労働時間が設定されていた日には、1日8時間を超えるまでは残業代の割増賃金を支払う必要はありません。

一方で8時間以上の労働時間をあらかじめ定めていた日には、その時間を超えてから割増賃金が必要となります。

⑵フレックスタイム制

フレックスタイム制にもさまざまな形態があり、必ず出勤するコアタイムと、フレキシブルタイムとが設定されるのが一般的です。

働き方改革関連法の改正により、最長3か月までの清算期間において総労働時間の計算をすることができるようになりました。

フレックスタイム制では、清算期間における法定労働時間の総枠を超えた時間について残業代を支払う必要があります。

⑶裁量労働制

事前に設定した一定の労働時間を実労働時間としてみなす裁量労働制では、出勤・退勤時間の制限がなく、みなし時間を8時間と設定すれば時間外労働とはなりません。

8時間を超えるみなし時間を取り決めた場合に、時間外労働や深夜労働の割増賃金を支払う必要があります。

いずれも複雑な制度であり、計算方法が難しいため、給与計算ツールでの給与計算の基準数値、計算式の設定などの段階で、社会保険労務士など専門家のチェックや設定代行を依頼されることをおすすめいたします。

『RoboRoboペイロール』では従業員1人あたり月額1,000円で、社労士によるチェックなどが含まれるほか、年末調整などの業務代行も依頼できます。

⑧給与計算段階

給与計算ソフトやクラウドツールを導入した場合、給与計算そのものの段階でミスが発生するとすれば、設定の間違いや、入力の間違い、データ連携などで参照する人事・労務情報や給与計算の基準となる数値の間違いによるものがほとんどです。

手作業による給与計算では、手計算での計算間違いや、転記ミスなどが多く発生します。

給与体系変更や、複雑な計算がミスの要因となることが多く、クラウドツールで自動計算を導入し、初期設定やチェックに万全を期すことが、ミスを減らすポイントです。

よくある間違いとして、給与からの控除の計算段階で、40歳以降の介護保険料の控除が漏れている、社会保険適用者の範囲が拡大したのに設定を変更していないといったミスがあげられます。

社宅費、社内預金など会社独自の控除項目の入力、転記ミスや、年末調整段階での控除項目の間違いなどがよくある給与計算ミスです。

⑨給与明細書の作成段階

給与計算が終われば、従業員に対し給与明細書を発行します。

従業員に配布される帳票には、ほかにも賞与明細書、源泉徴収票があります。

給与計算担当者は、労働基準法で定められている賃金台帳や、給与支払報告書、労働保険や社会保険の保険料算定のための帳票類も作成します。

自動計算に対応していない方法で給与計算を行い、給与明細などを作成している場合には、明細書作成段階での入力ミスや、転記ミスなどが起こりえます。

給与計算ミスを起こさないためには、給与計算ソフトやクラウドツールを導入することは必須です。

『RoboRoboペイロール』であれば、複数の担当者がWEB上で共有でき、チェック機能が働くほか、従業員によるWEB明細閲覧、明細書の保管にも対応できるためおすすめです。

3 給与計算で起こりがちなミスの具体的事例

本章では、給与計算で起こりがちなミスの具体的な事例をご紹介します。

事例:7年間にわたる賞与・給与計算のミス

2023年3月、三重県にある町が7年間にわたり、職員40人の賞与計算ミスにより誤って支給していたことが報道されました。

過大に支給した金額は計約600万円で、返還を求めるということです。(参考:約40人に賞与支給ミス 7年間、三重・南伊勢町)

しかし過少に支払っていた計220万円は、既に時効が成立しています。

賞与計算ミスの原因として、育児休業や病欠による計算に誤りがあったことに加え、1人の職員が長期間、計算業務を行っていたためにチェック機能が働かなかったことが指摘されています。

上記のような実際の事例のほかに、2020年から適用された給与所得控除、公的年金控除額の変更に関する税制改正では、年末調整で計算ミスが多数発生していることが報道されています。

給与所得や公的年金の控除額引き下げの影響を緩和するための、所得金額調整控除では、子どもや特別障害者がいる場合、給与所得と年金所得が同時にある場合など、条件により調整されわかりにくいことが原因の一つでした。

4 給与計算でミスが起きやすい理由

給与計算は毎月行いますが、担当者の事務作業も複雑です。

個人事業や小規模な会社では、手計算やExcelなどの表計算ソフト、簡易な給与計算ソフトを使って支給額、控除額の計算から、給与明細の作成をしている場合もあるでしょう。

勤怠管理の方法や、人事・労務データの更新作業も、給与計算ミスに結びつく要因となるため注意が必要です。

また、複数事業所の従業員の給与を一部署で行う場合や、少人数で給与計算をしている場合など、企業の業務フローにもよりますが煩雑です。

チェック機能が働きにくい体制も要注意です。

給与には、各種手当、経費立て替えの支払い、能力給などの会社ごとに定めた支給項目があるほか、控除項目でも変動する労働保険料、社会保険料、配偶者控除、源泉徴収、会社独自の制度により控除するものなどがあります。

労働基準法などの法改正や、労働保険・社会保険料の料率変更もあるため、計算ミスは給与計算の各段階で、起こりえます。

ミスを防止するために、まずは給与計算ミスを起こしやすい理由を大きく6つに分けて解説します。

- ①就業環境の変化

- ②働き方の多様化に伴う勤怠管理の複雑さ

- ③支給項目の数と変更の複雑さ

- ④年末調整の計算が煩雑

- ⑤アナログ業務が多い

- ⑥給与計算ソフトの設定での間違い

- ⑦法改正・制度改定のチェックや設定でのミス

①就業環境の変化

2019年4月、働き方改革関連法案が施行され、政府や経済団体、企業の対応によって、フレックスタイム制やテレワークなど、多様な働き方が広まりました。

経済界に対する政府からの賃上げ要請や、物価上昇、人材不足からの賃金改定なども相次いでいます。

固定給や能力給などの給与体系を変更する企業も増え、従業員にも選択の機会があるため、給与計算の基礎となる従業員情報を更新して対応しなければなりません。

社内に複数の給与体系が存在し、雇用契約も従業員ごとに異なるため、計算式が複雑になっている企業も多いことでしょう。

月給とは別に、日払い・週払いなどで従業員へ支払うケースもあります。

勤怠データの集計でも、デジタルデータで入力するツールが普及する一方で、テレワークなどで勤怠管理などが煩雑となった一面もあります。

②働き方の多様化に伴う勤怠管理の複雑さ、家族の増減、引越し、家族の増減、引越し

給与計算では、固定給が基本の給与体系であっても、就業時間や就労日数の集計が必要です。

労働基準法での残業や休日出勤、深夜就労などの規定に従う必要があるほか、法定の有給休暇の計算もあるためです。

人事・労務の業務と、給与計算業務とがいかに密接に関わるかは、次の項目を見ればおわかりいただけるでしょう。

- 所定就労日数

- 出勤日数・欠勤日数

- 有給休暇取得日数・残日数

- 遅刻・早退時間・実働時間

- 残業時間

- 休日労働時間

- 深夜勤務時間

有給休暇、育児休業などの制度変更や、従業員の家族構成、役職などの変更も、給与計算に影響します。

従業員ごとの人事・労務情報や、実際の勤怠情報も、管理を誤れば給与計算ミスの要因となります。

特に人事異動、家族の増減、引越しなどで年度の途中に変更がある場合には要注意です。

③支給項目の数と変更の複雑さ

給与計算を行うには、基本給などの固定給のほか、勤怠データに基づき算出する残業代など、様々な手当などの支給項目を、従業員ごとに集計しなければなりません。

多くの企業では、基本給のほか、法令に規定のある時間外(残業)手当、深夜労働や休日出勤手当以外にも、通勤手当、役職手当、家族手当などを設けています。

また、歩合給や、住宅手当、皆勤・精勤手当などの支給項目を設定する例もあるほか、従業員による立替経費の精算を給与支給と同時に行う企業もあります。

企業独自の控除項目として、社内預金や財形貯蓄、従業員持株会、社宅費、組合費などが引かれることもあり、事務作業が大変な一因となっています。

④年末調整の計算が煩雑

給与から天引きされる項目には、法定控除と企業独自の控除とがあります。

法令で定める労働保険(労災保険、雇用保険)はすべての企業に加入義務があり、社会保険(健康保険・厚生年金)は一定の小規模企業を除き加入義務があります。

社会保険の適用対象者も非正規社員の一部にまで拡大しています。

従業員の所得税は、企業があらかじめ源泉徴収し、年末調整で一年間の所得に基づく正確な税額が調整されます。

天引きされた税金は、企業が従業員に代わって納付します。

労働保険料・社会保険料は支払った給与に基づき変動することがあるほか、所得税、住民税なども収入に応じて算出され、さらに制度改正される場合があります。

年末調整では、生命保険料控除、配偶者控除など、従業員からの申告に基づく税額計算が必要なため、特に作業が煩雑で、繁忙を極める時期です。

⑤アナログ業務が多い

以前はタイムカードや手での記入だった勤怠データなど、デジタル化されるものも増え、WEB給与明細も普及する一方、集計や転記などでのアナログ業務もあります。

給与計算ソフトやクラウドツールを利用している場合でさえ、勤怠情報、労働保険・社会保険・控除項目などが手入力のことも多く、未対応のツールもあります。

経費精算も同時に行う場合にも、紙の領収書をもとに集計するケースもあるものです。

年末調整では、生命保険料控除、損害保険料控除、配偶者控除など、所得税計算に必要な、税額控除を受けるための従業員からの申告が必要です。

これらの業務の一部または多くを、デジタル入力で対応する方法もあります。

ただ、雇用契約、社内申告、データチェックなど、アナログで対応しなければならない業務も多く、ミスが発生する原因となります。

⑥給与計算ソフトの設定での間違い

給与計算ソフトやクラウドツールを導入することは、業務効率化のためにおすすめです。

計算式が複雑とはいっても、計算自体はコンピュータが得意な処理です。

給与計算では安価なクラウドツールも普及しており、計算の作業自体は効率化することが可能です。

しかし設定にミスがあれば、給与計算におけるミスの原因となります。

クラウドツールを導入すると、従業員ごとの人事・労務データ、給与計算の基準となる数値、勤怠データの集計方法などの初期設定が必要です。

人事・労務や給与計算の基準値などは変動するため、給与計算ソフトやクラウドツールの設定変更を間違いなく行う必要があります。

しかし給与の支給項目、控除項目が多いことから、給与計算ソフトの設定項目も多岐にわたり、設定を間違えると給与計算ミスの要因となります。

⑦法改正・制度改定のチェックや設定でのミス

就業規則や給与規定、雇用契約は、労働基準法のほか、最低賃金法などの法令に適合している必要があります。

所得税や社会保険料などもそれぞれの法令に従い、計算業務や手続きを行わなければなりません。

法令に適合しているかのチェック、法改正での設定変更、人事異動などでの設定変更を間違えれば、給与計算ソフトやクラウドツールを使っても計算ミスが起きてしまいます。

⑴労働基準法の改正の変遷

2019年4月に施行された働き方改革関連法によって、労働基準法のほか、労働安全衛生法などの労務に関係する法令の改正がありました。

時間外労働の上限規制、有給休暇の取得義務などを強化する改正です。

2020年・21年にもさらに労働基準法が改正され、パートタイム・有期雇用労働者についても同一労働同一賃金が適用されました。

労働基準法ではさらに、月60時間超の時間外労働の割増賃金率を50%以上とする改正が、2023年4月1日から中小企業に適用され、建設業の時間外労働の上限規制も2024年4月1日から撤廃されます。

⑵労働保険・社会保険の改正と料率改訂

労働基準法だけではありません。

社会保険の短時間労働者への適用拡大も、段階的に引き下げられ、2024年10月からは50人を超える事業所にまで適用が拡大されます。

労働保険料率、社会保険料率も変更になることがあり、さらに源泉徴収に関連する所得税、住民税の計算や、税額控除が改正されることもあります。

社会保険労務士など専門家によるチェック、法改正への対応や、給与計算ツールの設定を適切に行うことが、特に重要といえるでしょう。

5 給与計算ミスが生じることのリスク

給与計算ミスからは、さまざまなリスクが生じます。

支払い金額の不足は従業員の信頼を損ね、支払い過多による影響では、従業員に返金を求めなければなりません。

給与計算のミスにより支給金額が間違っていると、特に支払い不足の場合には、労働基準法の賃金全額払いの原則に反することになります。

すぐに対処しなければなりません。

給与支払い金額を訂正すれば、従業員の所得税額や社会保険料なども変動します。

企業の損益計算も変動するため、決算書や、企業の法人税などにも影響するおそれがあります。

給与計算ミスの代表的なリスクは、大きく分けると次の8つです。

- ①未払い給与には支払い義務があり、遅延損害金が発生する

- ②過払い給与には返還義務があるが、返還が困難になることも

- ③社員から訴訟される可能性がある

- ④労働基準監督署から是正命令や罰則を受ける可能性がある

- ⑤従業員の所得税・住民税額が正しく算出されない

- ⑥正しく労働保険料・社会保険料が算定されない

- ⑦決算書類の修正が必要

- ⑧企業の法人税・法人住民税・法人事業税額が正しく算出されない

それぞれについて解説していきましょう。

①未払い給与には支払い義務があり、遅延損害金が発生する

給与計算ミスで支給金額が不足していた場合には、たとえ不作為によるミスであっても、違法状態です。

労働基準法では賃金全額払いの原則があり、「直接労働者に、その全額を支払わなければならない」とされているためです。

未払い賃金に対しては、遅延損害金が発生します。

遅延損害金は給与未払い金額についてかかる金利で、利率には「約定利率」「法定利率」のいずれかが適用されます。

約定利率は、従業員との間で合意した利率で、法定利率は民法に規定される年率3%です。

②過払い給与には返還義務があるが、返還が困難になることも

給与計算ミスにより、給与の過払いをしてしまった場合には、従業員は会社に対し過払い分の返還をしなければなりません。

法律上の原因なしに利益を得ている状態のため、不当利得(民法第703条)となり、会社には返還請求権があるためです。

しかし、長期間気づかずに過払いを続けていた場合などに、受け取った従業員が金銭を使ってしまっていると、返還が困難になるおそれがあります。

過払い分の請求や催告などをしないまま長期間が経過してしまうと、時効が成立してしまうこともあります。過払い賃金など不当利得の返還請求権の消滅時効は、民法で定める10年間です。

なお、支給不足の場合には、労働基準法の未払い賃金の規定によって、5年間(ただし当分の間は3年間)請求しないと、時効により請求できません。

分割払いにして、以後の給与からの天引きで調整する対応などがありますが、原因が企業のミスであるため、従業員と揉めることも珍しくありません。

③社員から訴訟される可能性がある

給与支給の不足は、適切に対応すれば従業員の理解が得られるでしょう。

しかし対応が不適切で支払いが遅れたり、残業代の未払いなどのケースでは、従業員から訴えられる可能性もあります。

退職者が出るかもしれません。

不要なトラブルを防ぐためにも、給与計算によるミスはできる限り避けなければなりません。

労働時間の不適切な端数処理、サービス残業などの残業代の不払い、過少計上は、意図的な労務管理による支給金額の不足であり、単なるミスではありません。

労働基準法などに違反し、コンプライアンス違反となるため、訴訟になるリスクがあります。

④労働基準監督署から是正命令や罰則を受ける可能性がある

給与計算ミスをしただけでは、直ちに労働基準法上の問題とはなりません。

しかし給与計算の間違いが頻発し常態化されている職場や、支給金額の不足がなかなか是正されないといった労働環境、こうした事例が多くの人数に及んでいる、退職者になかなか支払われないなどといった場合では、労働基準監督署から是正命令や罰則を受ける可能性があります。

労働基準法や命令に違反する事実があった場合には、労働者はその事実を行政官庁、労働基準監督官に申告することができます。

労働基準監督署は、書類の提出や報告、出頭を求めたり、命令をすることができ、違反に対しては最悪のケースでは罰金があります。

⑤従業員の所得税・住民税額が正しく算出されない

給与の支給金額に誤りがあると、従業員の所得税・住民税の計算と、源泉徴収税額、時期によっては年末調整にまで影響が出ます。

ミスが生じた時期により、あるいは長期間気づかなかった場合には、企業が誤った税額を税務署に納付してしまうリスクがあります。

従業員の納税額について修正申告をして、納付または還付を受けなければなりません。

支給額不足の場合には、計算された税額も過少のため、追加納付となります。

しかし支給額過多の場合には、過大な税額を支払い済のため、還付を待たなければなりません。

⑥正しく労働保険料・社会保険料が算定されない

給与の支給金額に誤りがあると、従業員の労働保険料・社会保険料の計算にも影響します。

ミスが生じた時期が年度をまたぎ、給与から控除される金額に影響すると、修正のための計算や手続きが面倒です。

社会保険労務士に依頼して、修正申告する手続きをとらなければなりません。

長期間気づかなかった場合には、すでに誤った保険料を企業が納付済かもしれません。

給与支払いが過多の場合にも、社会保険料が誤って高く計算されるなど、従業員への不利益も生じます。

⑦決算書類の修正が必要

企業の決算は、会社法において、監査を受け、取締役会の承認を経て、事業年度終了後3か月以内に定時株主総会での承認が行われ、決算公告をしなければなりません。

給与計算ミスは、企業会計においても人件費総額に影響を与えるため、訂正をすることによって企業の損益計算書も訂正しなければなりません。

社会保険料にも誤りが生じると、福利厚生費の修正も必要になり、所得税の源泉徴収は預り金のため、訂正すれば貸借対照表の訂正が必要となるでしょう。

上場企業の決算訂正は信用に関わることも

上場企業の場合には、さらに四半期決算があります。

四半期ごとに、決算期終了後45日以内に決算短信を公表し、さらに中間決算・本決算後3か月以内に半期報告書、有価証券報告書を提出しなければなりません。

決算書が訂正されると、決算短信や半期報告書、有価証券報告書の訂正報告書を提出する必要があります。

⑧企業の法人税・法人住民税・法人事業税額が正しく算出されない

企業の決算が誤っていると、法人税、法人住民税、法人事業税額が正しく算出されません。

修正申告を行い、税額の納付または還付を受けなければなりません。

税理士などに依頼する費用もかかります。

6 給与計算ミスを訂正するときの注意点

時期によっては次の各項目にも影響し、訂正の必要があります。

源泉徴収税額の修正

源泉徴収の修正申告が必要な場合には、支給金額が過多か、過小かによって、次の対応をとらなければなりません。

支給金額が多すぎた場合には、源泉徴収金額も過多となり、既に納税していれば所得税を納めすぎとなります。

「源泉所得税及び復興特別所得税の誤納額還付請求書」を提出し、誤納付の還付を受ける手続きを行います。

逆に支給金額不足の場合には、既に納税していても納税額が不足しています。

「源泉所得税及び復興特別所得税の誤納額充当届出書」を提出して、追加納付をしなければなりません。

労働保険・社会保険料算定のための訂正届の提出

毎年、申告する労働保険料の修正が必要になる場合もあります。修正後の金額で労働保険料を再計算する必要があります。

労働保険料を算出するための対象となる諸手当には、通勤手当、残業手当、扶養手当、住宅手当などがあります。

さらに時期によっては、社会保険料を算出するための算定基礎届や、月額変更届の訂正届を提出しなければなりません。

ただでさえ繁忙期である時期に、こうした訂正作業が発生したときは、社会保険労務士などの専門家に相談し、手続きの代行を依頼が必要です。

『RoboRoboペイロール』では従業員1人あたり月額1,000円で、個人事業や中小企業、スタートアップでも気軽に導入できます。

給与計算や社会保険の専門家である社会保険労務士による毎月の一次チェック、年末調整など繁忙期の業務代行が可能です。

7 給与計算でミスをしない11の防止策

給与計算ミスがどのような原因で起きやすいかを解説してきました。

ちょっとしたミスがさまざまな業務に影響し、従業員からの信頼を損ねることにもなりかねません。

そこで給与計算ミスを起こさないためのポイントを説明します。

①ヒューマンエラーに気づける体制づくり

給与計算は、毎月必ず発生し、実際の支出を伴うため、毎月チェックが必要です。

限られた担当者で計算事務を行うにしても、複数人でチェックでき、人事や経理など関係部署間で連携できる体制があると、ミスを減らし、早期に気づくことができます。

②給与計算アウトソーシングサービス、クラウドツールの導入

給与計算でのヒューマンエラーを防ぐためには、給与計算アウトソーシングサービスやクラウドツールの導入が不可欠です。

中でも複数人、複数部署で共有でき、WEB給与明細などに対応したツールの利用がおすすめです。

複雑な勤務形態や、多様な給与計算にも対応し、計算ミスをなくすために、給与計算ソフトを導入して業務を効率化することが大切です。

給与計算アウトソーシングサービスには、勤怠管理、経理、税務など関連業務との連携ができるものも多く、自社の業務の流れを考えて、ミスの原因をなくす機能や、ツールの利用料金、オプションサービスも参考に選定するのがよいでしょう。

給与計算アウトソーシングサービスを導入すれば、データ連携や自動計算でミスを減らし、業務を効率化することができます。

『RoboRoboペイロール』は従業員1人あたり月額1,000円で利用できる給与計算アウトソーシングサービスです。

社労士によるチェックなどが含まれるほか、年末調整などの業務代行も依頼できるため一度チェックしてみることをおすすめします。

③人事・労務情報の適正管理

給与計算ミスは、働き方改革による雇用条件の変更や、役職、扶養家族の増減などの変更を適切に反映しないことによっても起こります。

ミスを防ぐためには、人事労務データの管理、修正が適切に行われることが必要です。

給与計算では、役職手当、配偶者控除、労働保険料や社会保険料など、従業員ごとの人事情報、労務管理のデータが必要です。

人事情報の管理、データのインポート・エクスポートなど、給与計算ツールとのデータ連携ができるならば、入力ミス、転記ミスを防ぐことができます。

④勤怠データの適正管理

勤怠データは、タイムカードで打刻して、手作業での集計をしていると、ミスの原因となります。

PCやスマートフォンでの入力や、入退室管理と連携した入力など、デジタルデータでの管理を行い、給与計算ツールでのデータ取り込みができれば、勤怠データの転記ミス、計算ミスを防げます。

『RoboRoboペイロール』ではお使いの勤怠システムからデータを取り込んで給与計算できるため、入力ミス・転記ミスを防ぐことができます。

⑤設定チェック・代行

給与計算で用いるデータには、固定給や、日給、時給などの支給条件、残業代、深夜勤務、休日手当などの手当、社会保険・労働保険料などの控除もあり、初期設定や改定時の設定が面倒です。

給与計算を間違えてしまうと、税額、保険料額にも影響し、余計面倒なことになってしまいます。

⑥入力内容のチェック

給与計算では、勤怠管理データの入力と、有給休暇などの確認、労働時間や残業時間などを入力して計算をしなければなりません。

給与からの所得税の源泉徴収額、労働保険・社会保険料も法令に基づき算出する必要があります。

計算ミスの防止には、複数の担当者や部署で確認、チェックできる機能が有効です。

クラウドツールであれば、複数人や複数部署での利用や、給与明細のWEB閲覧、保管も可能です。

給与明細の配布方法も、WEB明細、PDF出力、クラウド保管など、自社の業務効率化を考えて、使いやすい製品を選ぶことが大切です。

⑦法令・コンプライアンス・法改正のチェック

入力内容のチェックでは、労働基準法などの法令や、就業規則、給与規定、雇用契約書に違反していないかの法令、コンプライアンスの観点からのチェックも必要です。

社会保険労務士のチェックがあれば、最新の労働基準法などへの対応を確認することができます。

『RoboRoboペイロール』では、社会保険労務士による毎月の入力データの一次チェックができるため、就業規則や法令に違反していないか、複雑な勤務形態・給与形態にも適切に対応できているかどうかをチェックでき、早期にミスを発見することにもつながります。

⑧年末調整チェック・代行

年末調整時期には、控除額を算出するために配偶者控除、生命保険料控除などを受けるための、従業員からのデータ収集が必要です。

さらに税額を計算し、納税までの手続きを行うため、給与計算業務の中でも特に繁忙期となり、ミスが起きやすい状況となるでしょう。

⑨労働保険・社会保険の手続代行

労働保険、社会保険は、従業員の入退社時の資格の取得・喪失や、標準報酬月額の変更、保険料率の変更によって変動するため、ハローワークや年金事務所への届け出が必要です。

届出のための書類作成や、提出にあたっては、社会保険労務士が手続きを代行できるため、社労士との連携ができるクラウドツールが便利です。

労働保険、社会保険ともに、従業員ごとに金額を確認する必要があるほか、法改正で変更になる場合もあるため、専門家に依頼することがミスを防止することにもなるでしょう。

⑩ソフトのバージョンアップ管理

法改正などに対応した給与計算ソフトのバージョンアップは、クラウドツールであれば自動で対応しているため、ユーザーが手作業で行う必要がありません。

『RoboRoboペイロール』では、法改正、労働保険料・社会保険料の料率変更などにもバージョンアップで対応されます。

給与計算や社会保険の専門家である社会保険労務士による法改正時の相談などの対応もあるため、給与計算ミスを防ぐのに役立つでしょう。

⑪給与計算スケジュール・チェックリストの作成

給与計算でのミスを防止するには、これまでに説明した多くのポイントがあります。

最後に、こうしたポイントをチェックリストにするとともに、自社とアウトソーシング先との業務分担を決定し、年末調整など年間スケジュールとして作成しておくことをお勧めします。

チェックリストでは、人事・労務データでの設定項目、給与計算のための支給項目、控除項目ごとのチェックリスト、改定時に給与計算ツールで設定しなければならない項目など、自社の給与体系に合わせて確認できるようにするのがよいでしょう。

8 給与計算ミスの防止に効果的なクラウドツールRoboRoboペイロールで業務効率化

『RoboRoboペイロール』は、給与計算、所得税や社会保険料などの各種控除を自動計算できるツールと、社会保険労務士による一次チェック、法改正対応、さらには設定代行や年末調整代行などのサービスがセットになったクラウドツールです。

勤怠データの取り込みでミスを防止

勤怠管理システムは今のままで、利用中の勤怠管理システムから、アカウント情報を共有し毎月自動で勤怠データを収集し、給与計算ができるため、勤怠データ集計段階でのミスを防ぐことができます。

人事データの管理でミスを防止

『RoboRoboペイロール』のツールには給与計算に必要な人事情報管理機能があるため、管理画面上で従業員の情報を管理できます。

給与計算・年末調整の自動計算

社員やアルバイトごとに勤務体系が異なる場合でも、『RoboRoboペイロール』では複雑な給与体系にも対応して、支給額と控除額の自動計算が可能です。

給与明細はクラウドで発行し、メール送信、PDF出力、印刷もでき、ペーパーレスにも対応しています。

人事・労務情報、計算式の設定など設定代行

給与計算ミスの原因となりやすい、人事・労務情報や複雑な給与計算式などの初期設定、変更設定の代行を依頼することもできるため、ツールでの自動計算と専門家チェックとの双方の長所を利用することが可能です。

導入前に丁寧なヒアリングを実施して、導入から運用までのサポートを、提携する社会保険労務士が行います。

専門家チェック

社会保険労務士による監修と毎月の給与計算結果の1次チェックがあり、労働基準法改正に伴う設定変更にも随時対応しています。

給与計算の前提となる数値の設定ミス、転記ミスをチェックできるほか、法令違反などのチェックもできるため安心です。

業務代行

『RoboRoboペイロール』なら、オプションサービスとして、年末調整代行など繁忙期のアウトソーシングや、社会保険の手続き代行を依頼できます。

1人月額1,000円というツールの安さに加え、給与計算・労務管理業務のコストを低く抑えつつ、給与計算ミスを減らして効率化することが可能です。

法令改正や料率変更などの自動アップデート

『RoboRoboペイロール』であれば、労働基準法などの法令改正、税制改正や、労働保険料・社会保険料の料率変更などにも対応します。

自動アップデートがクラウド側で行われるほか、社会保険労務士による情報提供や助言などを受けることが可能です。

料金

『RoboRoboペイロール』は、初期費用がありません。

~200名までの管理であれば、1人あたり月額1,000円で利用いただけます。

201名以上の場合は、問い合わせが必要となるのでぜひチェックしてください。

9 まとめ

複雑化する給与体系や勤務形態、計算が複雑化することにより給与計算のミスが起こりがちです。

担当者の人員や、勤怠データの集計方法などによっても計算ミス、集計や転記ミスなどのヒューマンエラーが起きうるため、給与計算アウトソーシングサービスを導入して業務効率化することが、給与計算のミスを防止するためには不可欠です。

労働基準法や最低賃金などの法令改正、社会保険料などの料率改定にも対応しなければなりません。

この記事では給与計算で起きやすいミスとその原因、ミスが起きた時の対処法を解説しましたが、給与計算のミスを減らし、業務を効率化するためには、給与計算の各段階で、給与計算クラウドツールと専門家へのアウトソーシングがポイントであるとおわかりでしょう。

『RoboRoboペイロール』では、人事や勤怠とのデータ連携による自動計算から、Web明細発行までができ、社会保険労務士によるチェックも受けて、年間スケジュールに沿って自社業務と繁忙期のアウトソーシングを活用することが可能です。

10 Q&A

給与計算ミスを防止するためのポイントをQ&Aにまとめました。

給与計算ツールを導入すれば計算ミスはなくなりますか?

給与計算ツールでは、給与や源泉徴収、保険料控除などの自動計算が可能です。ツールの導入によって給与計算ミスは大きく減らすことができるでしょう。

しかし給与計算の基礎となる人事・労務データや、勤怠データの入力に間違いがあると、計算ミスは発生します。

また給与支給条件の設定も、入社時、変更時に行う必要があり、法改正などにも対応しなければなりません。

給与計算のツールでの自動化と、専門家によるチェック、初期設定や変更設定などの代行とを活用することが大切です。

『RoboRoboペイロール』は、これらが一つになったクラウドツールです。

給与計算のアウトソーシングサービスを利用したい方はぜひ一度チェックしてみることをおすすめします。

給与計算ツールの社労士チェックは何ができますか?

社会保険労務士は、労務管理や給与計算のスペシャリストです。社労士によるチェックでは、給与改定や従業員情報の変更、制度変更があっても、適切に反映されているかの確認ができます。

仮にミスがあっても早期に発見できるため、安心です。

特に、『RoboRoboペイロール』では安いランニングコストで給与計算業務を代行し、安心を得ることが可能です。

給与計算に関わる法改正や制度改正があった場合、給与計算サービスはどのような対応をとりますか?

給与計算のアウトソーシングサービスを利用している際に、法改正や制度改正があった場合は、給与計算ツールにバージョンアップを行います。仮にあなたが『RoboRoboペイロール』を利用していた場合は、携する社会保険労務士法人が法改正情報を入手し、即時に対応して、給与計算ツールに反映したバージョンアップを行います。

ユーザーは最新の法改正情報を得ることが可能です。