「給与計算の正しい方法は?」

「給与計算に必要な情報やその意味は?」

こんな悩みや疑問を持つ担当者もいるでしょう。

本記事では給与計算について初心者でもわかるように、給与計算に必要な基礎知識や給与計算の流れ、注意点や給与計算をする際によく使われるおすすめの方法について紹介します。

この記事を読むことで、給与計算の基礎を知ることができるため、初心者でも給与計算時のミスの対処法や使うべきツールについて知ることが可能です。

■今回のポイント

- 給与計算とはどのような業務か

- 給与計算に必要な式などの具体的な情報

- 給与計算の業務を助けてくれるコスパのいいツールはあるのか

- すべて自社・手動でやるのはミスや個人情報漏洩のリスクがとても高く人員や時間を考えるとコスパはあまりよくないのでアウトソーシングがおすすめ

- 給与計算業務のアウトソーシングサービスを使ってコストも人員も時間も抑えるならRoboRoboペイロール

1 給与計算に必要な基礎知識

給与計算は一見単純な事務作業のように思われがちですが、実際には非常に複雑なプロセスです。

誤りやミスが発生すると、従業員に迷惑がかかるだけでなく、差額を返済する際に遅延損害金(遅延利息)を支払わなければなりません。

さらに、給与計算の誤りからは、納税額も間違っている可能性が高いです。

納税額の誤りは企業にとって重大なリスクとなり、会社の信頼に関わる問題に発展することもあります。

そのため、給与計算には高い精度と正確性が求められます。

ここではまず給与計算を行う上で最低限知っておくべき知識と

計算方法、計算に必要な用語について詳しく解説していきます。

1-1 賃金支払いの五原則

給与計算を行う際にまず最初に知っておきたいことは、労働基準法第24条に規定されている「賃金支払いの五原則」です。

賃金支払いの五原則は以下の通りです。

- 通貨払の原則

賃金は現金で支払われるべきであり、現物や金銭以外の品物での支払いは認められません(ただし、労働協約で別途定められた場合を除く)。労働者の同意を得た場合は銀行振込などの方法で支払うことも可能です。 - 直接払の原則

賃金は労働者本人に直接支払われるべきです。未成年者の場合も親など他の人に支払うことはできません。振込などの場合でも、必ず労働者本人の口座に振り込む必要があります。 - 全額払の原則

賃金は全額が支払われなければなりません。賃金の一部を名目上の積立金などで天引きすることは禁止されています(ただし、所得税や社会保険料など法令で定められた控除は認められています)。 - 毎月払の原則

賃金は毎月1回以上の頻度で支払われるべきです。年俸制の場合でも、毎月の支払いに分割して行われます。賞与などの追加支給によって支払いが1ヶ月に2回以上行われることは問題ありませんが、2ヶ月に1回の支払いは違法とされています。 - 一定期日払の原則

賃金は一定の期日で支払われるべきです。(労働者が定期的に賃金を受け取れるので生活や必要な資金繰りがしやすくなります。)

以上が賃金支払いの五原則です。

給与計算を行う際には、これらの原則に従って確実に労働者に賃金が支払われるようにすることが重要です。

1-2 手取り額は?給与計算方法

給与は総支給額 – 控除額 = 差引総支給額(手取り額)で算出されます。

それぞれ用語解説をしていきます。

1-2-1 総支給額

総支給額とは、労働者に支給される総額の給与や報酬のことを指します。

基本給や固定給、時間給や日給、歩合給のベースに合わせて残業手当、休日出勤手当、特別手当など、労働者が労働に対して受け取る金銭的な対価が含まれます。

ベースに合わせて支給される給与は基準内給与と基準外給与の2つに分類されます。

基準内給与は、賃金規定に基づき毎月固定的に支払われる手当のことを指します。

これには住宅手当や役職手当、通勤手当などが含まれます。

基準外給与は、所定の労働時間を超えた場合に支払われる手当で毎月の額は変動します。

休日出勤手当や残業手当、時間外労働手当などが該当します。

1-2-2 控除額

控除額とは、収入や給与から差し引かれる金額のことを指します。

国民がそれぞれで納めるべき、社会保険・介護保険・雇用保険の各種保険料と、住民税と所得税2つの税金をまとめた法定内控除と企業ごとに異なった、欠勤控除や寮費の控除など会社独自のその他の控除の2種類に分かれます。

1-2-3 差引支給額

上記で述べた総支給額から控除額をすべて差し引いた金額が差し引き支給額になり、実際に従業員に支払われる額になります。

1-3 基礎日数の数え方について

基礎日数は、月給制・日給制・時給制の労働形態によって異なる数え方があります。

月給制の場合、休日や有給休暇を含めた日数を基礎日数とします。

通常、就業規則によって定められた基準で欠勤日数を控除する場合もあります。

祝日や企業の定めた休日、有給休暇以外の日には賃金が加算されません。

一方、時給制や日給制の場合は、就業規則などで定められた所定労働日数から欠勤日数を差し引いた日数が支払基礎日数となります。

労働形態によって基礎日数の計算方法が異なるため、所属する企業や雇用契約に基づいて具体的な数え方を確認する必要があります。

2 給与計算の流れ

ここでは給与計算の流れと具体的な計算方法をご紹介します。

大まかな流れは以下の通りです。

ステップごとに詳しく解説していきます。

① 勤怠情報を集計

まずはどのくらい働いたのか総労働時間を算出するために主に以下の項目の勤怠情報をまとめる必要があります。

←スマホの方は左右にスクロールできます→

| 所定労働日数 | 労働者が1か月または1週間に働くべき定められた日数のことです。 労働条件や雇用契約によって異なります。 |

|---|---|

| 勤務日数 | 労働者が所定労働日数の中で実際に勤務した日数のことを指します。 |

| 労働時間 | 労働者が実際に労働に従事した時間。休憩時間や休日が引かれます。 |

| 有給 | 労働者が労働契約に基づいて有給休暇を利用した日数。 勤務年数や出勤率、法律・規則に基づいて取得できる有給休暇の日数は変わります。 |

| 欠勤 | 労働者が労働契約に基づいて勤務すべき日に出勤せず、欠勤した日数のことを指します。 具体的には、病気や怪我、私用などの理由によって労働者が出勤しなかった日数を指します。 |

| 遅刻・早退 | 労働者が定められた出勤時間に対して遅れて到着したり、早く退勤したりする時間。 |

| 残業時間 | 労働者が法定労働時間(1日8時間、週40時間)を超えて働いた時間のことを指します。 午後10時から朝5時の間の残業は手当の計算方法が異なるので「深夜残業時間」として別に算出する必要があります。 |

| 休日出勤 | 通常は休日とされている日に労働者が出勤し、労働に従事した日数を指します。 法律に定められている最低週1回もしくは1か月に4回の休日に出勤したときの 「法定休日出勤」と企業が独自に定めた休日に出勤したときの「所定休日出勤」の2種類があります。 |

これらの情報は勤怠システムを使っていれば打刻ミスの修正業務はありますがデータの取り込みだけで収集が完了します。

➁ 総支給額を計算

勤怠情報を収集し、総労働時間を算出したら時間外勤務による割増賃金や各種手当などがあるか確認し総支給額を算出します。

割増賃金は、以下の式で算出します。

割増賃金 = 時間外労働時間数 × 1時間あたりの賃金 × 割増率

まずは1時間当たりの賃金を計算します。

【1時間あたりの賃金 = 月給 ÷ 1ヶ月の平均所定労働時間】

✓月給 = 基本給 + 役職手当 + 資格手当など

※住居手当や通勤手当などは原則含まない

✓1ヶ月の平均所定労働時間 =

{ (365日 – 年間所定休日数) × 1日の所定労働時間数 } ÷ 12(ヶ月)

割増率は該当する種類によって以下の表を参考に算出します。

| 法定時間外労働 | 1日8時間週40時間を超えた労働時間 | 25%~ |

| 1ヶ月60時間を超える分の時間外労働 | 50%~ | |

| 法定内残業 | 会社が定めた所定労働時間は超えているが 1日8時間週40時間は超えていない労働 | 0%~ |

| 深夜 | 午後10時から午前5時の間の労働 | 25%~ |

| 休日(法定) | 法定内に出勤・労働をした場合 | 35%~ |

| 休日(法定外) | 所定休日に出勤・労働した場合 | 原則0%~ 法定時間外労働の場合は25%~ |

割増賃金が算出できたら、次は各種手当があるか確認をします。

ここでいう手当は企業ごと独自に定められている手当の事を指します。

以下に代表的な手当をまとめています。

- 通勤手当

- 出張手当

- 転勤手当

- 役職手当

- 資格手当

実際に具体的な例で計算してみましょう。

◇例:

- 月給制(基本給30万円・所定労働時間1日8時間・所定労働日数1ヶ月22日)

- 法定外残業5時間 欠勤・遅刻・早退なし、休日出勤なし、交通費:2万円

| 基本給 | ¥300,000 |

| 残業(5時間) | ¥10,656 ※¥1,705 x 25% x 5時間 |

| 通勤手当 | ¥20,000 |

| 合計 | ¥330,656 |

➂ 控除額を計算

算出する控除額は大きく分けて社会保険料と税金に分けられます。

以下、控除に含まれる保険と税金です。

- 社会保険料(健康保険・厚生年金)

- 介護保険

- 雇用保険

- 所得税

- 住民税

2-3-1 健康保険・介護保険・厚生年金

雇用保険以外の保険料は基本的に勤め先と折半になります。

健康保険に関しては会社によって保険料が違うので、ここでは協会けんぽの保険料を元に算出していきます。

以下が健康保険・介護保険・厚生年金のすべてに当てはまる計算式です。

保険料 = 標準月額報酬 × 保険料率 ÷ 2

標準月額報酬とは、その年の4月から6月までの期間に支払われた給与の平均額を指します。

基本給を始め、手当・残業代等も含まれますが、年3回以下の賞与、祝い金、臨時ボーナスなどは含まれていません。

保険料率に関しては、厚生年金は2017年9月の18.3%への保険料率引き上げを最後に固定され、介護保険は40歳から64歳の従業員課せられる税金で2023年度は1.64%です。

健康保険の保険料率は事業所がある都道府県によって変わってくるので以下の表を参考にしてください。

| 令和5年度 | ↑:引上げ ↓:引下げ | 令和4年度 | |

| 北海道 | 10.29% | ↓ | 10.39% |

| 青森県 | 9.79% | ↓ | 10.03% |

| 岩手県 | 9.77% | ↓ | 9.91% |

| 宮城県 | 10.05% | ↓ | 10.18% |

| 秋田県 | 9.86% | ↓ | 10.27% |

| 山形県 | 9.98% | ↓ | 9.99% |

| 福島県 | 9.53% | ↓ | 9.65% |

| 茨城県 | 9.73% | ↓ | 9.77% |

| 栃木県 | 9.96% | ↑ | 9.90% |

| 群馬県 | 9.76% | ↑ | 9.73% |

| 埼玉県 | 9.82% | ↑ | 9.71% |

| 千葉県 | 9.87% | ↑ | 9.76% |

| 東京都 | 10.00% | ↑ | 9.81% |

| 神奈川県 | 10.02% | ↑ | 9.85% |

| 新潟県 | 9.33% | ↓ | 9.51% |

| 富山県 | 9.57% | ↓ | 9.61% |

| 石川県 | 9.66% | ↓ | 9.89% |

| 福井県 | 9.91% | ↓ | 9.96% |

| 山梨県 | 9.67% | ↑ | 9.66% |

| 長野県 | 9.49% | ↓ | 9.67% |

| 岐阜県 | 9.80% | ↓ | 9.82% |

| 静岡県 | 9.75% | → | 9.75% |

| 愛知県 | 10.01% | ↑ | 9.93% |

| 三重県 | 9.81% | ↓ | 9.91% |

| 滋賀県 | 9.73% | ↓ | 9.83% |

| 京都府 | 10.09% | ↑ | 9.95% |

| 大阪府 | 10.29% | ↑ | 10.22% |

| 兵庫県 | 10.17% | ↑ | 10.13% |

| 奈良県 | 10.14% | ↑ | 9.96% |

| 和歌山県 | 9.94% | ↓ | 10.18% |

| 鳥取県 | 9.82% | ↓ | 9.94% |

| 島根県 | 10.26% | ↓ | 10.35% |

| 岡山県 | 10.07% | ↓ | 10.25% |

| 広島県 | 9.92% | ↓ | 10.09% |

| 山口県 | 9.96% | ↓ | 10.15% |

| 徳島県 | 10.25% | ↓ | 10.43% |

| 香川県 | 10.23% | ↓ | 10.34% |

| 愛媛県 | 10.01% | ↓ | 10.26% |

| 高知県 | 10.10% | ↓ | 10.30% |

| 福岡県 | 10.36% | ↑ | 10.21% |

| 佐賀県 | 10.51% | ↓ | 11.00% |

| 長崎県 | 10.21% | ↓ | 10.47% |

| 熊本県 | 10.32% | ↓ | 10.45% |

| 大分県 | 10.20% | ↓ | 10.52% |

| 宮崎県 | 9.76% | ↓ | 10.14% |

| 鹿児島県 | 10.26% | ↓ | 10.65% |

| 沖縄県 | 9.89% | ↓ | 10.09% |

実際に3つの保険料を算出してみましょう。

◇例:

- 標準月額報酬:35万円

- 年齢:40歳、事業所:東京都

| 健康保険 | 350,000 x 9.81% ÷ 2 = ¥17,168 |

| 介護保険 | 350,000 x 1.64% ÷ 2 = ¥5,740 |

| 厚生年金 | 350,000 x 18.3% ÷ 2 = ¥32,025 |

2022年に、短時間労働者への社会保険適用が拡大し社会保険への加入要件が見直されています。

2024年にもう一度拡大をする予定だそうです。

保険料率と共に、加入要件に関しても1年に1回の確認を忘れずに行いましょう。

2-3-2 雇用保険

雇用保険の計算式は以下になります。

雇用保険料 = 標準月額報酬 × 雇用保険料率

2023年の一般事業における保険料率は「6/1,000」ですが雇用保険は保険料率が頻繁に変わるので注意が必要です。必ず事業内容に対して正しい保険料率が適用されているか確認しましょう。

◇例:

- 標準月額報酬:35万円

- 自社の事業:一般事業、雇用保険料率:「6/1,000」

| 雇用保険 | 350,000 x 6/1,000 = ¥2,100 |

2-3-3 所得税

所得税は、1月1日から12月31日の間の1年分の所得にかかる税金のことを指します。

会社に勤務している労働者は企業側が労働者に代わって、源泉徴収税として毎月納めていますが、金額はあくまで目安の金額なので、年末調整で所得税として納める正確な金額を算出する必要があります。

計算方法はまず課税所得を算出し、給与所得の源泉徴収税額表と照らし合わせて所得税を導き出します。

給与(基本給 + 残業代など)-(社会保険料 + 雇用保険料)= 課税所得

この計算式で求めた課税所得を元に「源泉徴収税額表(月額表)令和5年分」を参考に所得税を算出してください。

◇例:

- 給与:35万円、社会保険料:54,933円、雇用保険料:2,100円

- 扶養人数:0人

| 所得税 | 350,000 ‐ (54,933+2,100) = ¥292,967 所得税=¥8,250 |

2-3-4 住民税

住民税は、前の年の所得によって変わってきます。

各自治体から毎年5月にその年の住民税の額が記載された納付書によって通知されます。

したがって毎月の住民税額を算出するために、通知された住民税額を12か月で割って計算します。

通知された住民税額 ÷ 12 = 1ヶ月の住民税額

◇例:

- 住民税額:6,700円

| 住民税 | 6,700 ÷ 12 = ¥558 |

2-3-5 控除額の合計

ここでは、上記でそれぞれ解説した計算式で控除額を算出してみましょう。

◇例:

- 40歳、独身、事業所:東京都

- 標準月額報酬額:35万円、住民税額:74.400円

| ②控除額 | |

| 健康保険 | ¥17,168 (350,000 x 9.81% ÷ 2) |

| 厚生年金 | ¥32,025 (350,000 x 18.3% ÷ 2) |

| 介護保険 | ¥5,740 (350,000 x 1.64% ÷ 2) |

| 雇用保険 | ¥2,100 (350,000 x 6/1,000) |

| 所得税 | ¥8,250 (課税所得=¥292,967) |

| 住民税 | ¥6,200 (74,400 ÷ 12) |

| 合計 | ¥71,483 |

④ 振込支給額の決定をして振り込む

総支給額と控除額が算出が出来たら最後に総支給額 – 控除額 = 差引総支給額(手取り額)

で、最終的に従業員へ振り込む金額を計算します。

通常、給与支払いと同時に賃金台帳や給与明細を作成することが一般的です。

振り込みが完了すると、従業員から天引きした分と会社で負担する分の社会保険料・税金を納付する業務に移ります。

3 給与計算を行う際の注意点

給与計算業務は非常に複雑で負荷の高い業務です。

会社として、税金や社会保険料の納付などの社会に対して、また給与支払い等の従業員に対しても信頼性を保つためにも、正確性が非常に重要なものになってきます。

給与計算業務で注意すべき点は以下の6つです。

3-1 情報漏洩に気を付ける

給与計算では、情報漏洩に対して非常に慎重である必要があります。

給与計算には、従業員の個人情報や給与明細など、機密性の高い情報が含まれています。

このような情報が漏洩すると、個人のプライバシー侵害や不正なアクセス、詐欺行為などのリスクが生じる可能性があります。

特にソフトを使用する場合はソフトにセキュリティ対策が万全に施されているか確認することで、情報漏洩のリスクを最小限に留めることができます。

3-2 計算ミス起こさないようにする

給与計算においては、計算ミスは許されない重大な問題であり、会社の信用にも直結します。

給与計算業務の代行サービスを提供する会社を選ぶ場合にも、信頼性の高い第三者によるチェックや監査体制が整っているか確認することが重要です。

社労士などの専門家が計算結果をチェックし、間違いがないか確認することで、計算ミスのリスクを最小限に抑えることができます。

3-3 スケジュール管理をする

給与計算においては、五原則に基づき一定期日に支払う義務があります。

特に大型連休などの休暇期間では、支払遅延のリスクが高まるため、常にスケジュール管理に注意を払う必要があります。

計算の正確性やスピード向上が期待でき、支払いの遅延リスクを減らせる給与計算システムや給与管理ソフトウェアを導入することを検討してみましょう。

また、給与計算と同時に銀行振込を自動的に行うシステムを導入するのも一つの対策になります。

3-4 5年間は記録を残す

労働基準法の改正により、賃金台帳の保管期間に関する義務があります。現在の法律によれば、賃金台帳を最低でも5年間保管する必要があります

なお、改正労働基準法の施行日以降は、当分の間3年間の経過措置が適用されます。

過去の労働条件や支払いに関する情報へのアクセスや証拠としての利用、労働監督のための確認などに重要です。

労働基準監督署や労働審判所などの機関からの指導・調査の際にも、賃金台帳の提出や開示が求められる場合があります。

3-5 扶養家族についても把握する

扶養家族の人数によって源泉徴収すべき所得税額が変動することがあります。

また、適用される社会保険料や福利厚生制度の対象も変動するため、従業員が平等に福利厚生を受けられるような環境を整えることにも繋がります。

従業員には、扶養家族の変更や追加を適切に申告するよう促し、必要な書類や手続きのサポートを提供するように心がけましょう。

3-6 都道府県ごとのルールを確認する

会社や事業所が全国に点在する場合、各都道府県ごとに給与に関するルールが異なるため、情報のアップデートは欠かせません。

特に、地域ごとに異なる最低賃金基準に留意する必要があります。

最低賃金を下回る給与支払いが行われた場合、最大で50万円以下の罰金が科される可能性があります。

給与計算は本社で一括して行っている場合でも、賃金に関しては各事業所の所在地の最低賃金基準を適用する必要があります。

ただし、事業所が本社と異なる都道府県に所在していても、その事業所が小規模で独立性がない場合は、本社の所在地の最低賃金基準が適用されます。

さらに各都道府県の最低賃金のうち最も高いものを適用する場合は、地域や時期によって変動しやすいため、常に最新の情報を確認する必要があります。

また、派遣社員の場合は、派遣先企業の所在地の最低賃金が適用されます。

対応漏れや誤りを防ぐためには、社内で適切な仕組みを整えることが重要です。

正確な情報の収集と更新、適切なデータ管理を確実に行うようにしましょう。

4 給与計算を行うおすすめの方法は?

給与計算業務を行う方法は大きく分けて3つあります。

それぞれ詳しく紹介していきます。

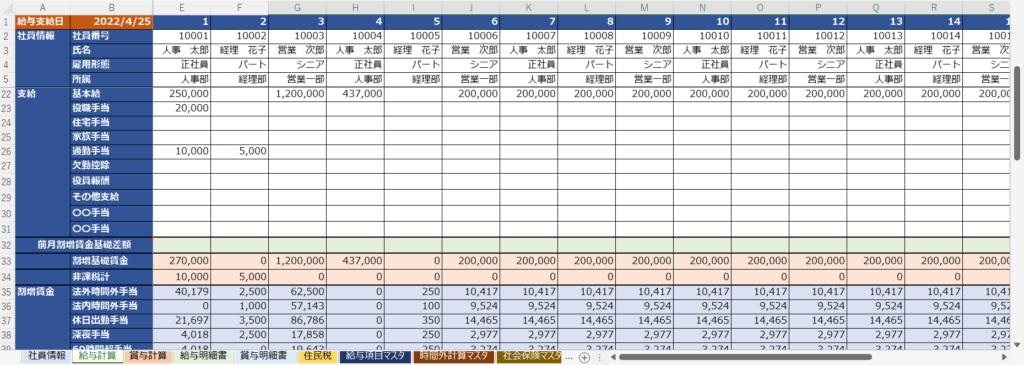

4-1 無料で管理したいならExcel

自社で給与計算を行う場合の大きな利点は、費用がかからないことです。

しかし、自社での給与計算は入力ミスが起こりやすく、給料計算に誤りが生じる可能性が高い手段と言えます。

入力ミスを防ぐためには、注意深い作業と十分なチェックが必要ですが、人間のミスは完全には回避できません。

ただ、給与計算のテンプレートを無料で配布されているサイトを利用することも選択肢の一つです。

これらのテンプレートは、給与計算に必要なデータの入力フォーマットや計算式が組み込まれているので計算ミス軽減の手助けをしてくれます。

画像参照:【無料あり】Excel給与計算テンプレート(2023年版)|労サポ

4-2 手軽さと正確性を求めるなら給料計算ソフトやアプリを利用する

給料計算ソフトウェアは、従業員の出勤時間や休暇、残業時間などの勤怠データを直接取り込み、自動的に給与計算を行うことができます。

これにより、手動でのデータ入力に伴うミスや計算エラーを大幅に削減することができます。

また、法的な要件や税制の変更に対応する機能が備わっている場合もあります。

さらに、給料計算ソフトウェアの中には、無料で利用できるオプションも存在します。

自社のニーズや予算に合った適切な給料計算ソフトウェアを選択することが重要です。

4-3 業務量を極力減らしたいなら代行サービスを利用する

給料計算を含む給与関連業務を自社から切り離すことで、大幅に業務を削減できます。

これにより、ミスやエラーの発生リスクを減らすだけでなく、ミスのチェックなど細かな業務の負担も軽減されます。

専門的な知識を持つ人が担当する会社が多いため、安心して業務を丸々代行してもらうことも可能です。

ただし、代行業務にはコストがかかるため、予算や相対費用などを慎重に検討し、トータルコストを明確にすることが重要です。

5 低コスト&手軽で正確性の高い給料計算を目指すなら『RoboRoboペイロール』

給与計算業務を軽減させるためにも代行ができるサービスを探しているけど、コストもしっかり抑えたいと思っているなら給与計算業務のアウトソーシングサービスの『RoboRoboペイロール』がおすすめです。

RoboRoboシリーズは、導入企業数が3,000社以上であり、そのサービス利用継続率は99.5%と非常に高い水準を誇っています。

従業員数がわずか数名の小規模な企業から、数万人規模の大企業まで幅広く活用されています。

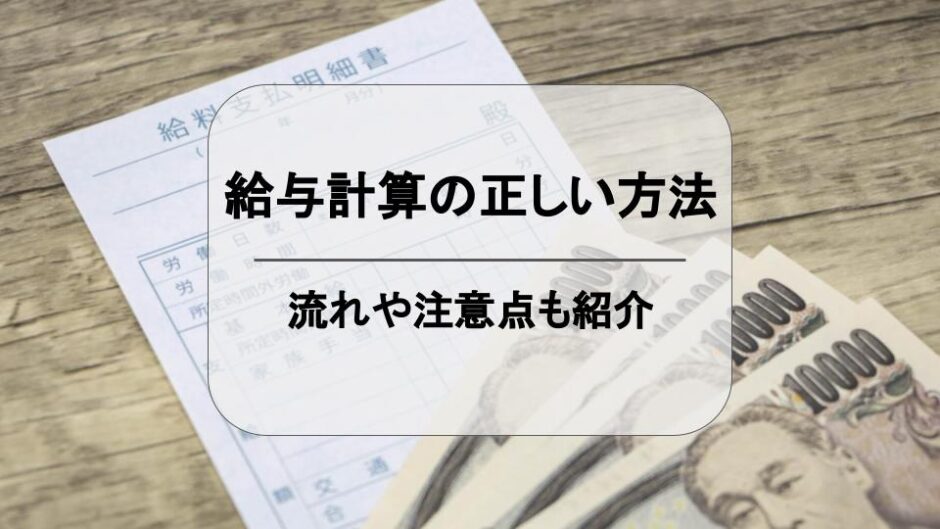

ここからは、クラウド型アウトソーシングサービス「RoboRoboペイロール」の特徴や費用など導入に向けての具体的なステップを解説していきます。

5-1『RoboRoboペイロール』の特徴

「RoboRoboペイロール」の特徴は以下の4つです。

①給料計算・明細発行・人事情報管理を一括管理

「RoboRoboペイロール」の導入により、人事情報の一元管理と社内での簡単な情報共有が実現します。

関係部署間でのスムーズな情報共有や複数人によるダブルチェックが容易に行えます。

また、従業員自身も給与明細をツール上で簡単に閲覧できるため、情報管理や情報共有が効率的に行われます。

②社労士による監修・計算結果1次チェック

「RoboRoboペイロール」は社会保険労務士の監修のもと、法改正にも迅速に対応できるようになっています。

また、このサービスはクラウド型のペイロールサービスであり、ユーザーは意識することなく自動的に最新版にアップデートされるため、常に最新の環境で利用することができます。

さらに、RoboRoboペイロールは社会保険労務士法人と提携しています。

そのため、別途費用がかかるものの、給与計算の月次チェックや業務代行だけでなく、手続きの作成や提出の依頼も簡単に行うことができます。

③複雑な勤務体系にも対応

「RoboRoboペイロール」は、さまざまな給与形態に対応する柔軟性を持っています。

正規雇用、契約社員、パートタイムなど、異なる雇用形態に対応し統合的に管理することができます。

さらに、給与計算の算出式を専門家と相談しながら設定することができます。

これにより、自社独自の手当や賞与などの特別な給与要素にも対応することが可能です。

独自にカスタマイズして、企業固有の給与体系や要件に合わせた給与計算を行うことができます。

④勤怠情報を自動取得

「RoboRoboペイロール」は、既に導入している勤怠管理システムとのスムーズな連携が可能です。

勤怠データの自動的な読み込みにより、手動でのデータ入力ミスを防ぎ、給与計算の精度を向上させることができます。

さらに、「RoboRoboペイロール」は国際基準に則ったセキュリティ対策が徹底されており、情報漏洩の心配はありません。

厳重なセキュリティ対策により、従業員の個人情報や給与データの安全性を確保しています。

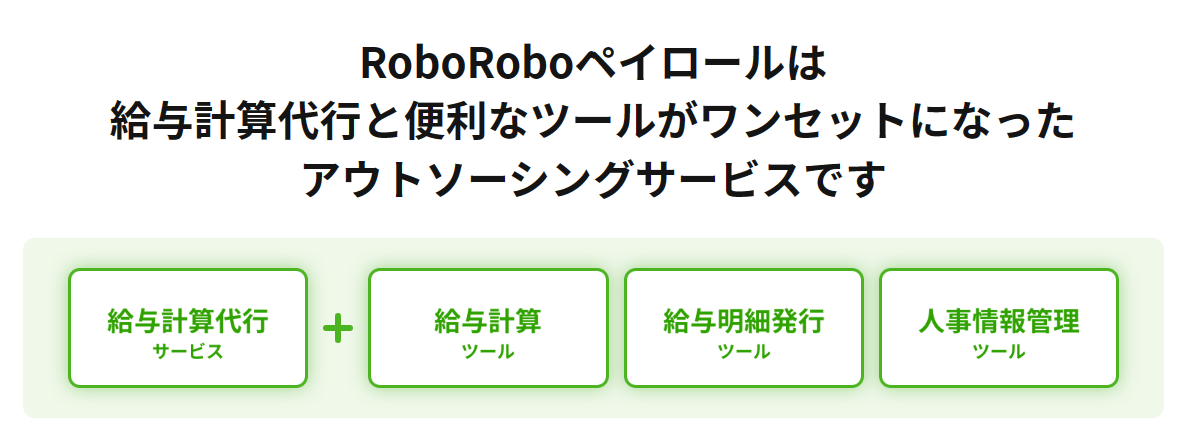

5-2 『RoboRoboペイロール』利用の流れ

「RoboRoboペイロール」は次の3ステップで導入が出来ます。

最短1か月で運用が開始できる導入がスピーディーな面も魅力的です。

STEP①ヒアリング

最初にヒアリングで給与計算業務に関する状況をお伺いします。

給与計算に必要な社内の人事規定や勤怠管理などの情報を共有してもらい、専門家も同席しながら『RoboRoboペイロール』における運用計画を立てていきます。

STEP②管理画面設定と運用テスト

ステップ②は『RoboRoboペイロール』の管理画面へヒアリングで共有した内容を反映します。

『RoboRoboペイロール』は、すでに企業が使用している勤怠管理システムと連携して、データを読み込み給与計算を行います。

計算内容に間違いがないか、過去数ヶ月分の給与計算テストを行い確認します。

STEP③運用開始

給与計算のテストでに問題がないことが確認されたら、『RoboRoboペイロール』の運用を開始します。

期間内の勤怠データが自動読み込みされることで給与計算が実施されます。

社会保険労務士が給与計算結果の1次チェックを行い、結果に間違いがなければ『RoboRoboペイロール』の管理画面に給与明細が反映されます。

5-3 『RoboRoboペイロール』の料金

「RoboRoboペイロール」は、初期費用不要で月額1人1000円というお手頃な価格設定で退職などの人数変動があってもコストは発生しません。

「RoboRoboペイロール」は、給与計算をはじめとした給与関連業務のほとんどをカバーするツールでありながら、専門的な知識を持つ社労士のサポートや代行サービスも提供されています。

「RoboRoboペイロール」は、豊富なツールと専門的なサポートが組み合わさった優れたペイロールサービスであり、コストパフォーマンスが非常に高いと言えます。

6 給与計算についてよくある質問

今回の記事で解説した内容のポイントをQ&A形式でまとめました。

ペイロールの導入を検討している際にお役立て下さい。

- 給与計算は初心者でもできる?

- 給与計算時にミスをしたらどうしたらいい?

- 給与計算時に資格は必要?

- 給与計算に必要な基礎知識にはなにがある?

- 給与計算はどんな流れで行うの?

- 給与計算を行う際の注意点はなにがある?

- 給与計算の方法にはどんな種類がある?

- 給与計算におすすめのサービスは?

6-1 給与計算は初心者でもできる?

給与計算は初心者でも取り組むことができますが、正確な計算と法令遵守が求められるため、十分な知識や理解が必要です。

給与計算には多くの要素が関与し、法律や税制に基づいたルールや手続きが存在します。

給与計算ツールなどのソフトや業務代行サービスを利用するのも1つの選択肢になります。

6-2 給与計算時にミスをしたらどうしたらいい?

給与計算でミスをした場合、労働基準法の違反として残業代未払いなどが問題とされることがあります。

このような違反があった場合、最長で6ヶ月以下の懲役または30万円以下の罰金が科せられる可能性があります。

ミスを防ぐためにも、二重チェックやシステム導入で自動化を目指すことが大切です。

6-3 給与計算時に資格は必要?

給与計算を行うために特定の資格は法的に必要とされているわけではありませんが、給与計算業務に関連する実務能力を客観的に判定できる給与計算実務能力検定試験®というものがあります。

最低限、企業内で給与計算業務を担当する場合、給与計算に関する知識や経験を持つことが重要です。

労働基準法や税法などの関連法規についての理解や、給与計算に関わる手続きや制度についての知識が求められます。

6-4 給与計算に必要な基礎知識にはなにがある?

給与計算業務を行う基礎知識として、「賃金支払いの五原則」と「手取り額=総支給額‐控除額」であることを知っておくと、給与計算業務の経験を積むのがスムーズに行えます。

賃金支払いの五原則は以下の通りです。

- 通貨払の原則(現金支払いの原則)

- 直接払の原則

- 全額払の原則

- 毎月払の原則

- 一定期日払の原則

6-5 給与計算はどんな流れで行う?

以下が大まかな給与計算の流れです。

- Step①勤怠情報を集計

- Step②総支給額を計算

- Step③控除額を計算

- Step④振込支給額の決定をして振り込む

6-6 給与計算を行う際の注意点は何がある?

給与計算業務を行う際に気を付けておきたいことは以下の6つです。

- 情報漏洩に気を付ける

- 計算ミスを起こさないようにする

- スケジュール管理をする

- 5年間は記録を残す

- 扶養家族についても把握する

- 都道府県ごとにルールを確認する

6-7 給与計算の方法にはどんな種類がある?

大きく3つの方法があります。

- ①Excelでコストをかけずに自社管理をする

- ②給料計算ソフトやアプリを使用して、自社で管理する

- ③ソフトやアプリだけでなく代行サービスなどを用いて給与計算業務を軽減する

6-8 給与計算におすすめサービスは?

給与計算業務サービスなら「RoboRoboペイロール」がおすすめです。

「RoboRoboペイロール」は給与計算ツールだけでなく、帳票の作成ツールなど、幅広い給与関連業務をサポートしています。

さらに、プロの社労士による細やかなチェックやサポートが含まれており、給与計算の正確性と法令遵守を確保することができます。

クラウド型のペイロールサービスとして提供されており、月額1人1000円というコストパフォーマンスも非常に優れています。