給与計算は、複雑な給与体系や、毎年の給与・手当・社会保険などの控除金額の改定などもあり間違いやすいポイントがたくさんあって大変です。

給与計算の担当になった際は、チェックリストを用意しておくとよいでしょう。

この記事では給与計算チェックリストに必要な項目からチェックリストの形式までを解説しています。

さらに、クラウドツールの導入や専門家チェック、アウトソーシングの活用を通じて、ミスなく業務を効率化する方法も解説します。

クラウドツールでは給与計算を自動化できますが、従業員データや給与の計算式、給与支給基準などは設定が必要です。

たびたび法改正や、雇用保険料・社会保険料の料率改定もあるため、社会保険労務士によるデータチェックも大切なポイントと言えるでしょう。

賞与支給、年末調整、納税や社会保険料算定のための手続きなど、年間スケジュールに沿った処理も必要なため、これらもチェックリストにしておけば安心です。

給与計算の間違いをなくすには、チェックリストの活用と、クラウドツールでの自動計算、アウトソーシングをシームレスに活用することが秘訣です。

複数人でのチェックや、業務手順のマニュアル化、他部署との情報共有などができるでしょう。

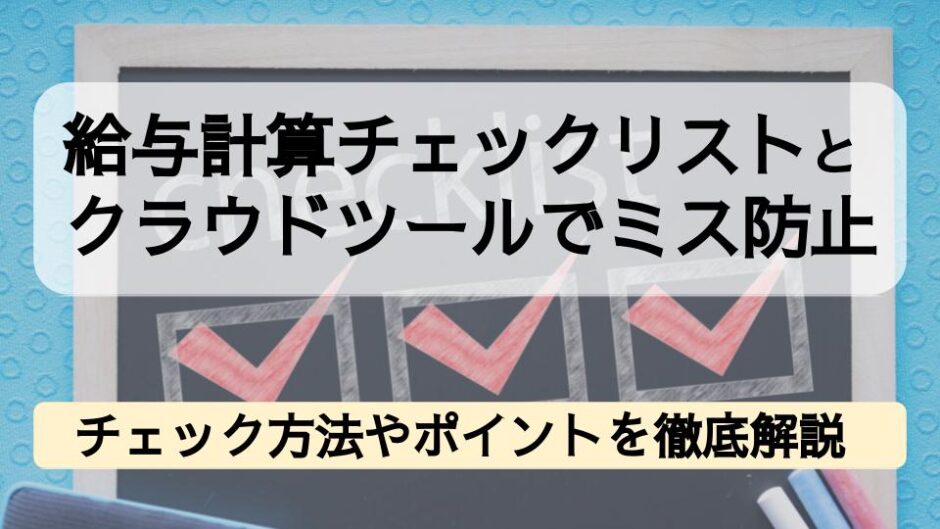

『RoboRoboペイロール』なら、給与の自動計算とアウトソーシングの双方をクラウドでシームレスに実行でき、給与計算担当者の業務効率化が可能です。

【監修者のご経歴】 社労士試験合格後、社労士事務所勤務を経て、ソフトバンクグループのシェアードサービス企業で給与計算業務に携わるとともに人事システムの保守・運用を担う。

その後、人事業務のアウトソーシングサービスを提供する企業の立上げに参画。主に業務構築、システム運用に従事。

その他、人事領域以外のアウトソーシング企業等での勤務も経験し2019年に独立。現在、人事システムの導入支援を中心に社労士としていくつかの顧問企業の労務面のサポートを行う。

1 給与計算をチェックする際の大切なポイント

給与計算は、複雑な給与体系や正社員とアルバイトなどの非正規社員、近年の働き方の多様化により複雑化しています。

毎月の給与支給以外にも、賞与、年末調整など一年を通して給与計算にはたくさんの作業があり、ミスを犯しがちです。

給与計算のチェックリストを使用する際に、注意するべき大切なポイントがあります。

これらのポイントを抑えておくことで、計算ミスや設定の間違いを減らすことができるでしょう。

① 過去のデータと比較して確認する

特に大きな間違いを避けるためには、過去のデータと比較しながら給与計算のチェックを行いましょう。

毎月、固定で支給もしくは控除している項目について前月分と比較することで変更が正しく反映されているか、入社、退職、休職開始・終了などが給与に反映されているかを確認することができます。

また、支給される各手当や支給合計額などを前月比で比較すると不自然な数値の発見に役立ちます。

前月比は、各従業員ごと、部署ごと、全社などさまざまな観点での比較が可能です。

給与支給の合計額や、各項目ごとの金額は、前年同月比での比較も有効です。

実際にミスを発見したら、チェックリストの改善に反映していくとよいでしょう。

② 根拠資料を見ながら確認する

給与計算結果の確認には、人事データ、給与規定、勤怠データ、雇用契約書、社会保険関係の手続き結果など、算定のもととなるデータを参照して確認するのが重要です。

ただ計算結果の数字を見ていくだけでは、大きな金額の間違いは発見できたとしても、小さな間違いを見逃してしまうかもしれません。

給与計算ツールで、家族構成や役職など、人事・労務データも管理できれば、根拠資料を参照することが容易です。

③ 複数人でダブルチェックを行って確認する

給与計算業務は、たとえベテラン社員や専門知識のある担当者であっても、特定の人が長年一人で行うなど、属人化してしまうことは好ましくありません。

一人に任せっきりにしてしまうことが重大なミスにつながる事例もあります。

2023年3月、三重県のある町で、職員の賞与計算で7年間にわたりミスがあり、過少または過大に支払っていたことが報じられました。

7年間も気づかずに一部時効になってしまった原因として、1人の職員が長期間、賞与計算を担当していたため、チェック機能が働かなかったことがあげられています。

企業では、配置転換により給与計算の担当者が変わることや、複数人で業務分担することもあるでしょう。

作業手順や確認事項をチェックリスト化することで、複数人でのチェック、業務手順のマニュアル化、他部署との情報共有などが可能です。

たとえ少人数で担当していた場合でも、時間をおいて再度チェックリストをもとに確認することが大切です。

④ 給与計算チェックリストの最適な形式を確認する

チェックリストに最適な形式は各社によって異なります。

同じ部署の少人数だけでチェックするのか、部署をまたがってチェック結果を共有するのかといった自社での活用方法によって決めるのがおすすめです。

Excelなどの表計算ソフト(スプレッドシート)でチェックリストを作る方法や、PDFでチェックボックスなどを使った形式のファイルを作成する方法もあります。

さらに、チェックリストをコンテンツ化して、Webや社内システム内にチェックリストを作成することも可能です。

⑤ 専門家によるチェックを行う

給与計算ミスで起こりやすい間違いとして、法改正や、雇用保険料・社会保険料の料率変更などがあります。

会社の給与規定が大きく変更された直後にも、計算式の設定ミスなどで間違いが発生しやすいといえます。

社会保険労務士などの専門家によるチェックを併用すれば、ミスが発見しやすく、その要因が設定ミスなのか、制度変更によるものかといった原因特定にも役立ちます。

社労士による給与計算チェックは、ぜひとも自社の業務フローに組み入れたいところです。

⑥ 繁忙期はアウトソーシングの利用も検討する

業務の繁忙も給与計算のミスが発生する要因となります。

繁忙期は給与計算のチェックも疎かになり、ミスの発見が遅れる恐れがあるでしょう。

給与計算には、年末調整や行政機関への書類提出時期、賞与時期、人事異動時期など、年間スケジュールに沿った繁忙期があります。

かといって、その時期だけ給与計算担当の人員を増やすことも容易ではありません。

そこで繁忙期には、給与計算アウトソーシングを活用することを強くおすすめします。

自社で雇用するよりもかえってコストが安く済むことも多く、専門家に依頼してチェックを兼ねることも可能です。

給与計算アウトソーシングを活用する際には、発注窓口、共有するデータの範囲、業務分担や連絡体制、チェック結果の受領・保管方法など、発注する際のチェックリストを作成しておくことも有効です。

2 【入社・退職】給与計算前のチェックリスト

本章では、シチュエーションに合わせた給与計算のチェックリストを紹介します。

該当する内容がある場合、給与計算チェックリスト作りの参考にしてみてください。

①【入社】新卒社員・中途社員が入った場合の給与計算チェックリスト

毎月、決まった時期に、その月に入社した従業員がいるかどうかを確認します。

新卒入社、中途入社を問わず、またアルバイトなどの非正規社員も含めて確認しなければなりません。

←スマホの方は左右にスクロールできます→

| ☐新入社員情報の入力確認 | 氏名、生年月日、住所などの社員情報 家族構成の情報 |

| ☐基本給や手当、 社会保険などの基本情報の確認 | 基本給や役職手当、その他の給与体系と、社会保険などの基本情報 |

| ☐中途入社の場合の確認事項 | 前職から発行された源泉徴収票が必要 |

| ☐退職する社員情報の退職処理 | 社員情報に退職日を入力 |

| ☐退職日の確認 | 退職日がその月の途中か、末日か、退職日を確認 |

| ☐退職月の支給額の計算 | 給与計算期間の途中での退職の場合には、日割り計算 |

| ☐退職月の社会保険料控除の確認 | 退職日が月の途中の場合、前月分の社会保険料を控除し、退職月の 保険料は控除しない。 退職日が月の末日の場合、給与計算の締め日を確認のうえ、退職月 と前月の2か月分の社会保険料を控除 ※前月分を当月に控除している場合 |

| ☐退職時の住民税の処理 | 1月1日〜4月30日までの退職の場合、5月分までの住民税を、退職月 の給与や退職金から一括して控除 6月1日〜12月31日までの退職の場合、退職月まで給与から 控除し、退職翌月以降の住民税の納付は自分で納付するか、転職先で 特別徴収を継続 |

| ☐源泉徴収票の発行 | 年末調整で必要になるため自社で支払った給与・賞与に関する源泉徴収票を発行 |

| ☐企業独自の退職に伴う処理 | 退職金や、従業員の立替経費の精算など |

新入社員がいる場合には、人事・労務情報が適切に自社のデータベースなどに登録されているかをチェックします。

⑴社員情報の入力確認

氏名、生年月日、住所などの社員情報が正しいかを確認します。

また、配偶者控除や扶養控除など所得税の計算に必要になる、家族の情報も必要です。

⑵基本給や手当、社会保険などの基本情報の確認

基本給や役職手当、その他の支給項目や控除項目と、社会保険の資格取得日、標準報酬月額などの基本情報が正しく登録されているかを確認します。

⑶中途入社の場合の確認事項

年の途中に入社し、前職で給与収入がある場合には、年末調整のために、前の職場から発行された源泉徴収票が必要です。

②【退職】退職者がいる場合の給与計算チェックリスト

毎月、その月に退職する従業員がいるかどうかを確認します。

退職する従業員がいる場合には、人事・労務情報の退職に関する情報を更新するとともに、退職日に合わせた計算処理が必要です。

⑴退職日の確認

退職日がその月の途中か、末日かによって変わる処理があるため、退職日を確認します。

⑵退職月の支給額の計算

給与計算は、計算期間の途中での退職の場合には、日割り計算をする必要があります。

退職日を確認し、給与規定に従って日割計算を行い、支給額に間違いがないようにしましょう。

⑶退職月の社会保険料控除の確認

社会保険料は月単位での計算となるため、日割り計算の必要はありません。

給与から天引きされる社会保険料は、前月分の社会保険料であるため、退職日により処理が異なるため、注意が必要です。

さらに退職日の翌日が社会保険の資格喪失日となるため、間違いやすいので気をつけましょう。

- 退職日が月の途中の場合

退職日が月の末日以外の場合には、前月分の社会保険料を控除し、退職月の保険料は控除する必要がありません。 - 退職日が月の末日の場合

退職日が月の末日の場合には、「月末締め当月25日払い」であれば、退職月と前月の2か月分の社会保険料を控除します。「月末締め翌月25日払い」であれば、退職月の翌月に退職月の社会保険料を控除します。

⑷退職時の住民税の処理

退職時の住民税の処理も複雑で、注意が必要です。

在職時には特別徴収(給与天引き)で企業が従業員に代わって納付する制度がありますが、退職後には自分で納付する普通徴収となります。

ただし、転職先で特別徴収を継続するケースもあります。

- 1月1日~4月30日までの退職の場合

5月分までの住民税を、退職月の給与や退職金から一括して控除する処理が必要です。 - 6月1日~12月31日までの退職の場合

退職月までの住民税は通常通りに給与から控除します。

退職翌月以降の住民税の納付については、普通徴収に切り替わるため、自分で納付するか、転職先で特別徴収が継続されることになります。

⑸源泉徴収票の発行

退職時には、従業員に当年の1月1日から退職日までに支払った給与・賞与の額、給与から控除した社会保険料、所得税を記載した源泉徴収票を発行します。

転職先で年末調整をする際などに必要です。

⑹退職に伴うその他の処理

これ以外に、退職金や、従業員の立替経費の精算、社会保険・雇用保険の資格喪失手続きなどのさまざまな処理が必要となることも多く、自社に合わせたチェックリスト化が有効です。

3 【家族・給与・待遇等の変更】給与計算前のチェックリスト

次に、従業員の家族や住所の変更、配置転換などによる給与や待遇と、社会保険料などの変更に伴う、具体的な給与計算のチェックリストを見ていきましょう。

←スマホの方は左右にスクロールできます→

| ☐【家族構成の変更】 扶養親族が変更した社員は? | 結婚や子どもが産まれるなど、家族構成の変更があった従業員 については、人事・労務のデータベースに登録 |

| ☐【転居】 転居などで住所変更した社員は? | 毎月、転居などで住所が変更になる従業員がいないかどうか 確認し、設定変更が必要 |

| ☐社会保険の住所変更 | 年金事務所に「健康保険・厚生年金保険 被保険者住所変更届」 を提出 ※マイナンバーと基礎年金番号が結びついていない場合 |

| ☐労働者名簿の変更 | 労働者名簿を修正 |

| ☐給与支払報告書の提出先 | 給与支払報告書の提出先変更を記録 |

| ☐通勤手当の変更 | 通勤手当を変更し、変更時の日割り計算等 |

| ☐【異動・昇進】 昇給、昇格、配置転換などで 給与に変更のある社員は? | 毎月、昇給、昇格、配置転換などで給与計算に変更のある従業員 がいないかどうか、確認が必要 |

| ☐基本給の変更 | 昇給や役職手当などの変更を確認し登録 |

| ☐諸手当の変更 | 住宅手当や通勤交通費などの諸手当を確認し登録 |

| ☐標準報酬月額変更届 (給与変更による社会保険料の改定) | 標準報酬月額変更届を提出する必要のある昇給者の確認 ・昇給または降給などで固定給が変更 ・変動月から3か月平均の標準報酬月額が2等級以上変更 ・支払基礎日数が17日(特定適用事業所に勤務する短時間労働者は11日)以上 |

| ☐【給与改定】 給与体系の変更は? | 給与計算の計算式が大きく変更される場合の確認と設定・計算式 などのチェック |

| ☐算定基礎届の準備 | 毎年1回、原則として7月1日現在の被保険者全員について4月~6月 までの平均月額報酬を算出し、基礎算定届の提出 |

| ☐健康保険・介護保険の料率が改定がないか | 健康保険・介護保険は4月納付分から改定 |

| ☐【社会保険の加入対象者の変更】 | 社会保険労務士への相談・チェック |

| ☐社会保険料の加入が不要な人がいないか | 従来は適用対象者であったのに対象外になった場合や、その逆の従業員 がいないかを確認 |

| ☐介護保険の適用対象者の確認 | 40歳の誕生日を迎えた介護保険控除対象者の確認 65歳の誕生日を迎えた介護保険控除対象外の従業員の確認 |

| ☐厚生年金の適用対象者の確認 | 70歳の誕生日を迎えた厚生年金控除対象者と、その誕生日の確認 |

| ☐法改正等の確認 | 2024年10月、短時間労働者への社会保険適用の拡大 |

①【家族構成の変更】扶養親族が変更した社員は?

家族手当など、企業独自の手当があることも多く、結婚や子どもが産まれるなど、家族構成に変更があった従業員については、人事・労務のデータベースに登録するなどの管理が必要です。

また、毎月の給与計算や年末調整の際の配偶者控除・扶養控除等にも家族情報が必要です。

②【転居】転居などで住所変更した社員は?

毎月、転居などで住所が変更になる従業員がいないかどうか、確認が必要です。

従業員の住所変更は次の各手続きに関係するため、それぞれ適切な処理が必要です。

⑴社会保険の住所変更

事業所を管轄する年金事務所に「健康保険・厚生年金保険 被保険者住所変更届」を提出しなければなりません。※マイナンバーと基礎年金番号が結びついていない場合

なお、労働保険は住所変更の必要がありません。

⑵労働者名簿の変更

労働基準法で保管が義務とされている労働者名簿を修正しなければなりません。

給与計算ツールと人事情報とが連携しているツールでは、従業員情報の修正で名簿の変更もできるため便利です。

⑶給与支払報告書の提出先

給与支払報告書は毎年、1月1日に従業員が居住していた自治体に提出する必要があり、そのためにも住所変更を従業員から届けてもらわなければなりません。

⑷通勤手当の変更

従業員が住所変更をすれば、通勤交通費が変わるため、通勤手当を変更するとともに、住所が変更になる月の交通費を算出して支給額に反映させる必要があります。

③【異動・昇進】昇給、昇格、配置転換などで給与に変更のある社員は?

毎月、昇給、昇格、配置転換などで給与支給額に変更のある従業員がいないかどうか、確認が必要です。

特に定期昇給など、変更が多くの社員に適用される月には確認時刻が多くなるため注意が必要です。

⑴基本給の変更

昇給や役職手当などの変更により、支給金額が変わっているかを確認し、変更後のデータが正しいかをチェックします。

⑵諸手当の変更

住宅手当や通勤交通費などの諸手当が正しく反映されているかを確認します。

⑶月額変更届(給与変更による社会保険料の改定)

社会保険は毎年、算定基礎届を提出する必要があります。

ただし次の条件を満たすときは、随時改定といい、標準報酬月額変更届により、給与に変更のあった月から4か月後の分の社会保険料から改定しなければなりません。

- 昇給または降給などで固定給が変更

- 変動月からの3か月間平均の標準報酬月額が2等級以上変更

- 支払基礎日数が17日(特定適用事業所に勤務する短時間労働者は11日)以上

④【給与改定】給与体系の変更は?

会社全体で給与体系が大きく変更される場合など、単なる昇給ではなく、給与計算の計算式が大きく変更されるケースもあります。

こうした場合には、前述した給与の変更の処理のほかにも、次のことに注意しなければなりません。

- 雇用契約書、人事・労務情報の更新と、社会保険労務士によるチェック

- 給与の計算式や、設定する数字など、給与計算に用いる算定基準の更新と、社会保険労務士によるチェック

- 給与計算ツールで業務を行う場合の設定の更新とチェック

⑤【保険料の改定】保険料の改定月ではないか?

今月は、社会保険料の改定月でないかどうか確認し、毎年の手続きの準備をしなければなりません。

⑴算定基礎届の準備

社会保険料は、毎年1回、原則として7月1日現在の被保険者全員について4月~6月までの平均報酬の届出を行い、9月以降の標準報酬月額が決定されます。

そこで事前に準備を行い、必要に応じ社会保険労務士に依頼するなどして算定基礎届の提出手続きを行います。

⑵健康保険・介護保険・厚生年金保険等の料率が改定がないか

社会保険料の料率改定は、毎年のように行われます。

健康保険・介護保険は4月納付分から、給与支給額からの控除に反映させなければなりません。

⑥【社会保険】対象者に変更があった場合は?

社会保険は法律改正も多く、専門家に相談するなどしてチェック・確認が必要です。

⑴社会保険料が不要な人がいないか

社会保険料が不要な人(アルバイト・パート)がいないかどうか、確認します。

働き方の変更により、従来は適用対象者であったのに対象外になった場合や、その逆もありえます。

⑵介護保険の適用対象者の確認

介護保険料の対象者かどうかは、従業員が40歳の誕生日を迎えたかどうかで判定します。

40歳到達日(誕生日の前日)の翌月から介護保険料の控除が必要となるため、チェックが必要です。

一方、65歳に達した従業員については、1日以外が誕生日の場合には翌月から介護保険料の適用対象外となり、1日が誕生日の場合にはその月から適用対象外となります。

誕生日によって処理が異なるため、要注意です。

⑶厚生年金の適用対象従業員者の確認

70歳に達した従業員については、1日以外が誕生日の場合には翌月から厚生年金保険料の控除の適用対象外となり、1日が誕生日の場合にはその月から適用対象外となります。

誕生日によって処理が異なるため、要注意です。

■社会保険の適用拡大による注意点

今後も法改正による社会保険の変更があります。

給与計算にあたってはチェックが必要です。

社会保険労務士への相談のほか、給与計算ツールの設定変更や、チェックリストでの確認を怠らないように気をつけましょう。

短時間労働者を社会保険の適用対象とすべき事業所は、2024年10月から50人超規模の事業所にまで下限が引き下げられ、適用が拡大されます。

週20時間以上の勤務、月88000円以上の賃金が支払われる短時間労働者で、2か月を超えて継続雇用される場合に、社会保険の適用対象となります。

4 給与計算システム導入時のチェックリスト

給与計算ツールの導入は、給与計算業務の効率化とミスの防止のために有効です。

しかし、これまでに説明した複雑な給与体系や、社会保険料などの控除、法改正による変更に対応して、給与計算システムに適切な設定を行うことが不可欠です。

そこで給与計算システムを導入する際に必要なチェックリストを見てみましょう。

←スマホの方は左右にスクロールできます→

| ☐勤怠管理システムの確認と データ集計方法は? | 勤怠データの計算、集計に必要な準備ができているか、 データの集計方法はどうするか |

| ☐給与計算ツールを導入する場合、 デジタルデータでの取り込みができるか? | 給与計算ツールに勤怠システムが連携できるかを確認 |

| ☐勤怠データのデータ項目、 データ形式などを確認 | データ形式や、データ項目を確認 |

| ☐従業員情報はどのように管理しているか | 雇用契約、役職、家族構成、雇用保険料・社会保険料、 有給休暇日数などのように、従業員情報の登録方法を確認 |

| ☐従業員データと給与計算ツールとが データ連携しているかどうか? | 給与計算ツールと従業員データとの連携を確認 |

| ☐法令や保険料率の設定変更が必要かどうか | 社会保険料・雇用保険料などが適切に設定、変更がされて いるか確認 |

| ☐給与体系や諸手当の変更がツールの 設定に反映されているか | 給与の変更、役職手当や通勤手当などの変更が、給与計算 ツールに適切に設定され、変更が反映されているか確認 |

| ☐ツールの設定に専門家チェックなどの 関与があるか、設定代行を依頼するか | ツールの設定を専門家などに依頼しチェックしてもらう必要 があるか |

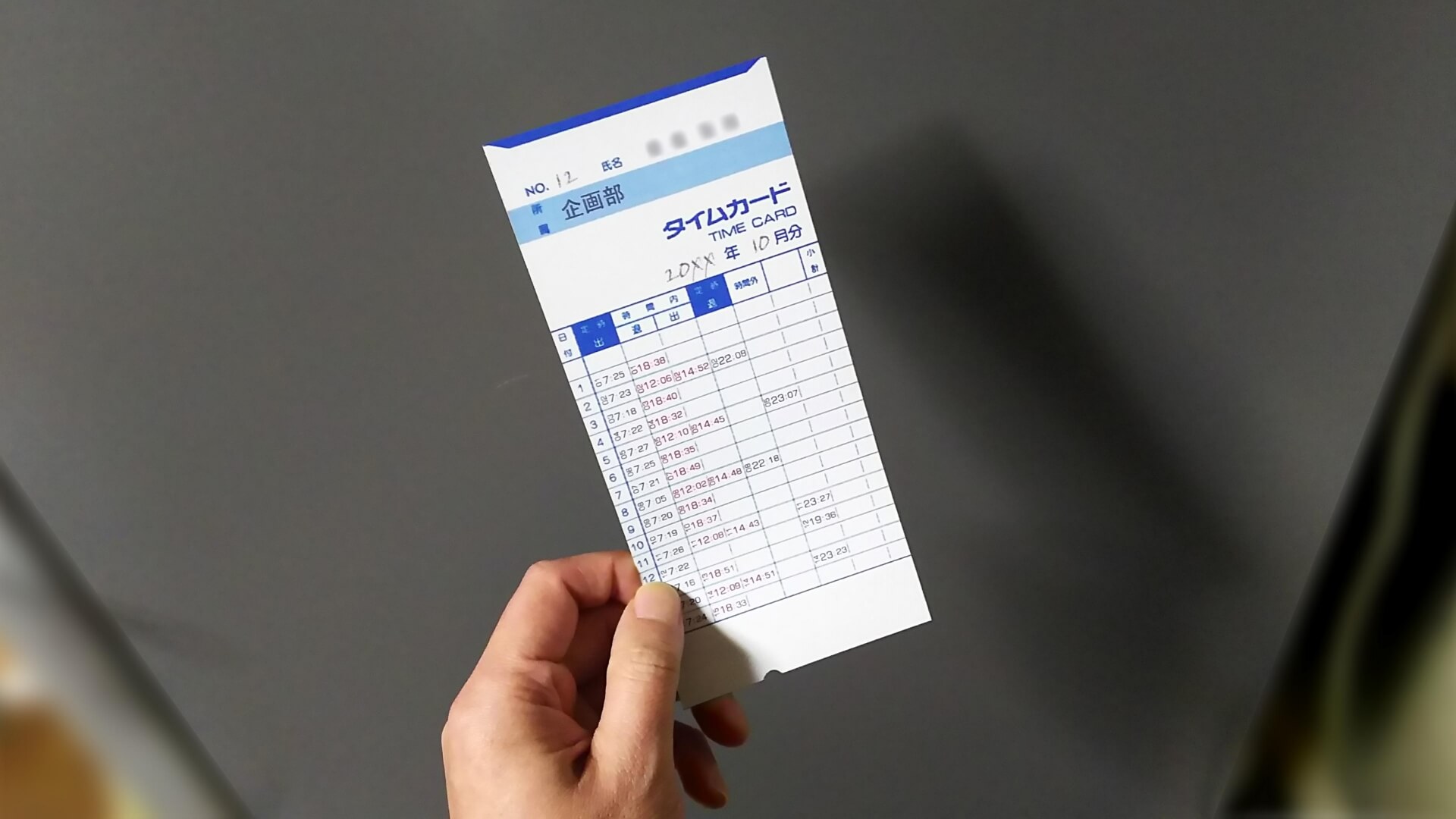

①勤怠管理システムの確認とデータ集計方法は?

タイムカード、勤怠管理システムなど、勤怠データの計算、集計に必要な準備ができているか、データの集計方法はどうするかを確認します。

②給与計算ツールを導入する場合、デジタルデータでの取り込みができるか?

勤怠データを給与計算ツールに手入力する場合には、集計、転記の過程でミスが生じるかもしれません。

給与計算ツールに勤怠システムが連携できるか、現在使っている勤怠システムに給与計算ツールが適合するか、確認する必要があるでしょう。

③勤怠データのデータ項目、データ形式などを確認

勤怠データの給与計算システムへの取り込みに対応している場合でも、データ形式や、データ項目を確認します。

有給休暇、代休など、従業員ごとの人事・労務情報との照合が必要な場合もあります。

データ取り込みと複雑な集計に、給与計算システムの設定が適合しているか、専門家にチェックしてもらうのがよいでしょう。

④従業員情報はどのように管理しているか

給与計算にあたっては、雇用契約、役職、家族情報、雇用保険料・社会保険料、有給休暇日数などのように、従業員情報が必要です。

関係部署において登録・変更処理を行った結果、情報を他部署から入手するのか、それとも給与計算システムで従業員情報を管理し、これを参照して給与計算に用いるのか、作業手順などを自社に合わせてチェックリストにしておきましょう。

⑤従業員データと給与計算ツールとがデータ連携しているかどうか?

給与計算システムで従業員情報を管理しているか、または連携するシステムからデータ連携して計算に用いるのかを確認し、給与計算担当者が従業員情報を管理する場合には、適切に設定、変更がされているか、チェックすることが必要です。

⑥法令や保険料率の設定変更が必要かどうか

社会保険適用の有無も、従業員情報に関連づけて設定・管理します。

法改正や、保険料率の変更があれば、設定変更をしなければなりません。

保険料率の変更についても同様です。

社会保険料率・雇用保険料率が適切に設定、変更がされているか、チェックすることが必要です。

⑦給与体系や諸手当の変更がツールでの設定に反映されているか

給与の変更、役職手当や通勤手当などの変更が、給与計算ツールに適切に設定され、変更があったときはそれが正しく反映されているか、チェックが必要です。

特に全社的に給与体系が大きく変更になる場合には、給与計算の基準値(基本給、時間給、残業代、深夜手当、休日出勤、有給、他)や、計算式の設定が正しいか、社会保険労務士などの専門家を交えてチェックすることが必要です。

⑧ツールの設定に専門家チェックなどの関与があるか、設定代行を依頼するか

給与計算ツールを導入しても、導入時の設定や、毎月、毎年のように発生する設定変更は時には難しい作業です。

少し間違えてしまうだけで給与計算ミスが発生し、場合によっては法令違反にもなりかねません。

『RoboRoboペイロール』では、導入時のコンサルティングや社会保険労務士による相談、設定代行のほか、毎月の社労士による給与計算の一次チェック、業務代行などもあり、クラウドで依頼ができるため安心です。

初期設定や、制度・給与体系の変更時には、社会保険労務士によるチェックや業務代行によって間違いのないようにするのがおすすめです。

5 【データ連携・自動計算】給与計算中のチェックリスト

給与計算ツールを導入すれば、勤怠データの集計、従業員データの参照から、給与計算、給与明細の発行までが自動的にできます。

給与計算ツールを使う作業で、確認すべき項目はチェックリスト化しておきましょう。

←スマホの方は左右にスクロールできます→

| ☐今は何月分の給与について処理しているのか | 何月分の給与計算業務かを確認 |

| ☐適切な業務分担ができているか | 誰が、毎月いつ頃に行うのか、業務分担を確認 |

| ☐勤怠データの取得に問題はないかどうか | 勤怠データとの連携が正しく行われ、各従業員ごとの給与計算画面、 給与明細作成画面に反映されているか確認 |

| ☐給与計算が未処理の従業員がいないか | 入社者や復職者など給与計算対象者に漏れがないことを確認 |

| ☐有給休暇の消化、付与に関して誤りはないか | 人事・労務データとの連携が適切に処理されているかを確認 |

| ☐従業員データとの連携が正しく反映されているか | 家族手当・扶養手当や通勤交通費などの各種手当が、従業員ごとに 正しく反映されているかを確認 |

給与計算前や、給与計算システムの設定時と、実際に給与計算をするときにダブルチェックを行うことで、ミスを防止できるでしょう。

①今は何月分の給与について処理しているのか

給与計算ツールは、当月の給与計算処理を行う前に計算対象となる月を指定することが一般的です。処理月に間違いがないことの確認を含め、従業員情報の確認、勤怠データの集計、計算、振込処理、明細発行までの給与計算の手順とスケジュールをマニュアル化しておきます。

②適切な業務分担ができているか

給与計算手順のそれぞれの業務について、誰が、毎月いつ頃に行うのか、業務分担とスケジュールを決めてチェックリストの項目にしておきましょう。

③勤怠データの取得に問題はないかどうか

勤怠データとの連携が正しく行われ、給与明細作成画面に反映されているかを、チェックすることがミスの発見につながります。

④給与計算が未処理の従業員がいないか

従業員名簿を参照し、入社・退職、休職・復職など給与計算に影響がある内容の有無をチェックすることが必要です。入社者が計算対象となっていること、退職者が計算対象となっていることなどを確認します。入社日や退職日が計算期間の途中の場合、日割計算が必要なこともあります。

⑤有給休暇の消化、付与に関して誤りはないか

給与計算システムや給与明細には、有給休暇の残日数などが記載されます。

有給休暇が就業規則に規定したルールに従って付与されていること、給与計算においても、出勤していない日が欠勤なのか有給休暇なのかなどを確認し、勤怠システムの集計結果を連携します。また、付与された有給休暇日数を超えて使用していないことなど有給休暇が適切に処理されているかのチェックが必要です。

⑥従業員データとの連携が正しく反映されているか

家族手当・扶養手当や通勤交通費などの各種手当の変更が、従業員データに正しく反映されているかのチェックも必要です。

手当を計算するための従業員データは、従業員の入社時や住所変更時、昇進や異動時などの変更が正しく反映されているか、雇用保険料率・社会保険料率の変更が反映されているかどうかを確認しなければなりません。

しかし毎月の給与計算の際に、一人一人のデータを一から調べて確認することは現実的ではありません。

毎月の給与計算では、従業員全員の給与総額の前年同月比や、従業員ごと・項目ごとの前月比などを確認して、不自然な数値がないかのチェックを行う方法が有効です。

6 【振込・給与明細・納税】給与計算後のチェックリスト

給与計算が終了しても、業務はまだ終了していません。

従業員に対しては実際の振込支給と、給与明細の配布があり、給与計算事務では各種帳票の作成・保管や、対役所の手続きがあります。

毎月の給与計算でも、できることなら社会保険労務士によるチェックも業務フローに組み入れるとよいでしょう。

←スマホの方は左右にスクロールできます→

| ☐給与明細書の印刷、 あるいはデータ出力は済んでいるか | 従業員情報との照合で、印刷漏れ、WEB配信漏れを確認 |

| ☐各従業員の振込先に誤りはないか | 振込先、特に変更のあった従業員について適切に処理されているかを確認 |

| ☐銀行振込データの作成 | 銀行振込データの作成が予定通りかを確認 |

| ☐賃金台帳など各種帳票の 作成は済んでいるか | 賃金台帳などの各種帳票が正しく作成されているかを確認 |

| ☐所得税、住民税の納税手続き | 源泉徴収した所得税、住民税の納付手続きを行っているかを確認 |

①給与明細書の印刷、あるいはデータ出力は済んでいるか

給与明細書は遅くとも給与振り込みが行われる当日には必要です。

従業員情報との照合で、印刷漏れ、WEB配信漏れをチェックしましょう。

多くのクラウドベースの給与計算ツールでは、WEB給与明細で閲覧でき、あるいはメール配信で配布することが可能です。

②各従業員の振込先に誤りはないか

給与の振込先は、従業員ごとに従業員情報の一部として管理されるものです。

事前の登録、設定で確認しておくことが必要ですが、振込先を直近で変更した従業員などに誤りがないかどうか、再度確認するのがよいでしょう。

③銀行振込データの作成

銀行振込による支給では、会社により、事前に銀行に出向いて手続きをする場合や、振込電子データを作成して依頼する場合があります。

給与計算ツールでもこれらを自動作成する機能を備えたものがありますが、振込データの作成チェックで最終確認し、給与が期日に間違いなく振り込まれることを確認しておきましょう。

④賃金台帳など各種帳票の作成は済んでいるか

給与計算ツールを利用すれば、給与計算を行い、給与明細を作成する作業によって、賃金台帳、支給控除一覧表、給与振込一覧表、所得税徴収高計算書などが自動的に作成されます。

⑤源泉徴収額の納税手続き

給与から源泉徴収した所得税・住民税は、翌月10日までに納付しなければなりません。

納税のための帳票のチェック、計算結果のチェックを行い、忘れずに手続きをすることが必要です。

7 スケジュール(月間・年間)に沿ったチェックリスト

給与計算業務では、毎月の業務フローだけでも、これまでに説明したような多くの作業が発生します。

年間を通してみてみると、さらに賞与計算や、定期昇給などの賃金改定、年末調整、労働保険料・社会保険料の手続きなど、多くの作業があります。

年間スケジュールに沿ったチェックリストを設けて、計画的に業務を行い、繁忙が予想される時期には必要ならばアウトソーシングを活用するといった方法も検討しましょう。

そこでこの章では、スケジュールに基づく作業の手順をチェックリストにしてみました。

月間スケジュールに基づく作業手順のチェックリスト

まずは当月末日締め、翌月25日給与支給の場合の月間スケジュールを解説しましょう

←スマホの方は左右にスクロールできます→

| 月初 | 従業員情報などの人事・労務データの設定・確認 (入退社・人事異動・昇給や降給・扶養家族の増減、住所変更、振込先変更等) |

| 〜10日 | 勤怠データ(出退勤、遅早欠勤、有給休暇、残業時間等)、歩合給等の算出の基礎データを集計 |

| 15日〜20日 | 支給額・控除額の入力・計算、給与明細・各種帳票類のチェック |

| 21日〜22日 | 給与振込データの作成・手配 |

| 25日 | 給与支給・給与明細の配布 |

| 月末 | 社会保険料の納付(前月分) |

| 翌月10日 | 源泉所得税、住民税の納付 |

年間スケジュールに基づく作業手順のチェックリスト

年間スケジュールに基づき、給与計算業務において行う主な作業手順は次の通りです。

4月が新年度の企業を念頭においています。

←スマホの方は左右にスクロールできます→

| 1月 | 税務署への法定調書の提出 市区町村への給与支払報告書の提出 |

| 3月 | 新卒入社の従業員の給与情報決定 定期昇給や人事異動の把握・給与決定 従業員情報の登録・変更 給与計算ツールの設定 |

| 4月 | 新入社員・異動従業員の従業員情報・給与設定のチェック 社会保険料(健康保険料率・介護保険料率など)の変更の反映確認 |

| 5月 | 4月入社の新入社員の社会保険料は翌月の5月から控除開始 |

| 6月 | 新年度の住民税控除額を登録・設定確認 賞与支給額の計算・明細作成 |

| 7月 | 労働保険料の年度更新(保険料計算) 社会保険料の算定基礎届の提出・帳票類の出力 新年度(4月)昇給者の社会保険料の随時改定(標準報酬月額変更届の提出) |

| 8月 | 新年度(4月)昇給者の社会保険料控除額の改定 |

| 9月 | |

| 10月 | 7月に算定基礎届を提出した従業員の社会保険料額の改定 |

| 11月 | 年末調整の準備として従業員に必要書類の配布・説明 |

| 12月 | 賞与計算・支給・明細作成 年末調整の計算 |

8 給与計算アウトソーシング活用時のチェックリスト

年末調整など給与計算業務が繁忙をきわめる時期や、新入社員・人事異動で給与改定やツールの設定を行う時期などには、アウトソーシングを積極的に活用することがおすすめです。

社会保険労務士など専門家に依頼する場合でも、自社で行う業務と業務代行を依頼する部分とを明確にし、担当者やデータの共有方法などについて、手順を確認できるチェックリストを用意するのがよいでしょう。

年末調整や、役所への書類提出、賞与、人事異動など、繁忙な時期には特に、アウトソーシングの活用が有効です。

外注に任せっきりにするだけではなく、従業員からの書類の収集や、データの管理など、自社で行う業務と外注先とのスムーズな連絡や情報共有をすることが大切です。

①自社で行う業務とアウトソーシングする業務との切り分け

自社業務とアウトソーシング業務との間で、担当する業務範囲を明確にし、行うべき業務に抜けがないかどうか、確認することが必要です。

依頼内容を明確にすることで、特に専門的な業務を依頼するとともに、外部者によるダブルチェックをすることも可能です。

②アウトソーシング先の管理と依頼手順

アウトソーシングを活用する際には、発注窓口、依頼手順、納期と納品形態などを明確にして依頼することが必要です。

業務分担や連絡体制など、発注する際のチェックリストを作成しておくことも有効です。

③アウトソーシングに必要なデータ

アウトソーシング先に閲覧、配信等してもよいデータの範囲を明確にし、必要に応じて機密保持契約などを交わし、データや書類の受け渡しには記録を残します。

④チェック結果、成果物等の管理・保管

アウトソーシング先からのチェック結果等の受け取り方法、データの保管方法、受け取ったデータ等の自社での確認・チェック方法なども、手順化し、チェックリストとして作成しておくことが有効です。

9 給与計算はチェックリストとクラウドツールで正確かつ効率的に

給与計算をミスなく効率的に行うには、給与計算ツールを導入することが第一です。

しかしそれだけでは、ツールの設定や、手作業での従業員データの収集、登録、あるいは年末調整や社会保険手続きなどの煩雑な業務でのミスを一掃できるとは限りません。

行うべき作業、間違いやすい注意点、自社の業務フローに合った連絡・チェック体制、月間と年間のスケジュールに沿った業務などを、チェックリストにして常に活用することが大切です。

給与計算を正確に行うには、チェックリストに基づき業務を行い効率化

給与計算チェックリストを作成し、実際の業務の現場でツールとして活用すれば、業務の効率化、社内での情報共有、業務のマニュアル化に有益です。

チェックリストは、作業や注意点を項目にするだけでなく、実際に作業担当者がチェックを入れることができます。

作業日付と作業者名を記入できるようにするなど、業務の進捗が他者にも一目でわかるようにするとよいでしょう。

チェックリストに従い給与計算ツールで行うのがミス予防に

給与計算業務でのミス防止には、ツールでの自動計算と専門家によるチェックが有効です。

社会保険労務士は給与計算や労務管理のスペシャリストと言えます。

毎月の給与計算の一次チェックや、年末調整、社会保険の手続き、法改正などの対応を委託することができれば、自社の業務は給与計算ツールで行い、専門的な業務は社労士に依頼するといった効率的な体制を構築できます。

RoboRoboペイロールなら、自動計算とアウトソーシングもクラウドで

『RoboRoboペイロール』は、勤怠データの取り込みや従業員情報の管理もクラウドでできる給与計算ツールと、ツールの設定代行、毎月の計算結果の一次チェック、繁忙期の業務代行を社会保険労務士に依頼できるサービスとがセットになっています。

ツールでの自動計算も、専門家による業務代行も、クラウド上でシームレスにでき、安価なランニングコストで無理なく導入できる、社会保険労務士監修のクラウドツールです。

10 まとめ

この記事では、複雑な給与計算のチェックリストに必要な項目や注意点、チェックリストの形式のほか、クラウドツールや専門家チェック、アウトソーシングの活用についても解説しました。

給与計算は、複雑な給与体系や、毎年の給与・手当・社会保険などの控除金額の改定により、間違いやすいポイントがたくさんあって大変です。

しかし、自動計算ツールとチェックリスト、そして社会保険労務士による一次チェックやアウトソーシングの活用により、安いコストで無理なく業務を効率化でき、クラウドツールでデータ共有やWEB給与明細までを導入することが可能です。

法改正や、雇用保険料・社会保険料の料率改定などもあり、社会保険労務士によるデータチェックも大切なポイントです。

チェックリストは、汎用的な項目以外にも、自社の業務体制・人員や、各種手当などの独自の給与体系、業務フローに合わせた項目もあるとよいでしょう。

『RoboRoboペイロール』では、導入前のコンサルティングから、社労士も交えた設定代行も行っているため、チェックリストの作成も含めて相談してみるのもおすすめです。

11 給与計算のチェックに関してよくある質問

給与計算業務でチェックリストを活用するためのQ&Aをまとめました。

給与計算クラウドツールを導入すればミスは防げる?

給与計算ミスを防ぐためは、給与計算ツールの導入がおすすめです。ただしツールを導入すれば、ミスが確実になくなるというわけではありません。

ツールの設定や、手作業での従業員データの収集、登録、あるいは年末調整や社会保険手続きなどの煩雑な業務で、ミスが発生する可能性があります。

専門家によるチェックや法改正対応、複雑な計算式などの設定代行を活用し、さらに作業手順や注意点、自社の業務フローや月間・年間のスケジュールに沿った業務フローをチェックリストにして、業務に活用するのがよいでしょう。

チェックリストはどのような形式で用意するのが良い?

Excelなどの表計算ソフト(スプレッドシート)のほか、PDFやWEBコンテンツではチェックボックスを使った形式のファイルが作成できます。チェックリストを社内共有のコンテンツとして、社内システム内にチェックリストを作成することもでき、実際に作業担当者がチェックして、作業日付と作業者名を記入できるようにすれば、業務に活用することができます。

チェックリスト自体も専門家にチェックしてもらうのがよい?

自社の業務に合わせて給与計算ツールを導入し設定する際や、法改正、雇用保険料・社会保険料の料率改定などでは、社会保険労務士によるデータチェックも大切なポイントです。チェックリストは、汎用的な項目以外にも、自社の業務体制・人員や独自の給与体系、業務フローに合わせた項目も設けるとよいでしょう。

『RoboRoboペイロール』では、導入前のコンサルティングから設定代行まで、安心できるサポートがクラウドから依頼できます。

『RoboRoboペイロール』を導入する際に、チェックリストの作成についても相談してみるのもおすすめです。